В текущем году ФНС обновила бланк исчисления взносов в СФР, изменив и порядок его заполнения. Поэтому организации должны заполнить отчет за первые три месяца 2023 года с учетом корректировок, отраженных в Приказе № ЕД-7-11/878.

Кто и куда отчитывается по РСВ?

Основные корректировки коснулись содержания бланка, в котором ликвидировали многие разделы, отразив их в ЕФС-1. Соответственно, сдавать обновленный формуляр РСВ должны предприниматели и фирмы, начисляющие доход своим работникам. Однако согласно п. 2 ст. 18 ФЗ № 17, пользователи спецрежима АУСН освобождены от сдачи РСВ.

При этом документ необходимо сдать до 25 апреля 2023 года в электронном виде. Однако предприятия, которые начисляли доход 10 и менее работникам, освобождены от электронной формы. Им разрешено направить бумажную версию отчета. А за несоблюдение формата налоговики могут наказать организацию в соответствии со ст. 119.1 НК РФ, предъявив санкцию в размере 200 рублей.

Сам же расчет следует направить в ту инспекцию, к которой прикреплен головной офис. Например, если филиал компании находится за границей, то отчет нужно направить в главное подразделение либо напрямую в ФНС. А вот руководители КФХ обязаны подать РСВ по месту своего учета, так же как и ИП по месту жительства.

Если компания нарушила сроки отправки РСВ, то ФНС вправе не только оштрафовать нарушителя, но и заморозить его счета.

Порядок формирования расчета за I квартал 2023 года

Изменения в бланке расчета обоснованы слиянием фондов, которые образовали единый Социальный фонд ─ СФР. В частности, из-за этого пришлось ввести единый лимит расчетной базы и ставку. Например, строки для отражения пенсионных, медицинских взносов, а также связанных с больничным или материнством, теперь расположены в одном поле. А некоторые блоки и вовсе убрали из РСВ. И теперь за январь ─ март 2023 года плательщики взносов обязаны заполнить и предоставить:

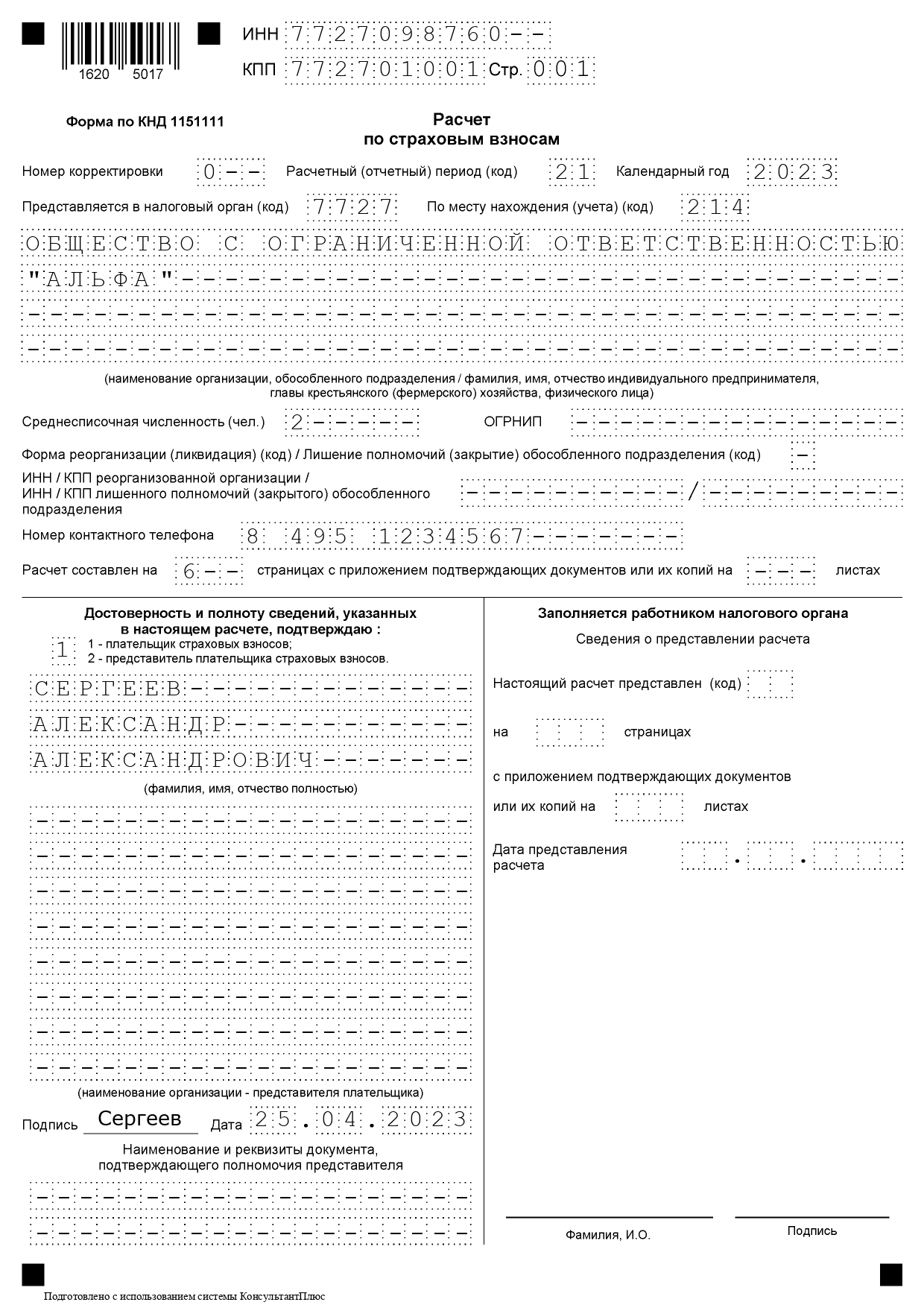

- титульный лист;

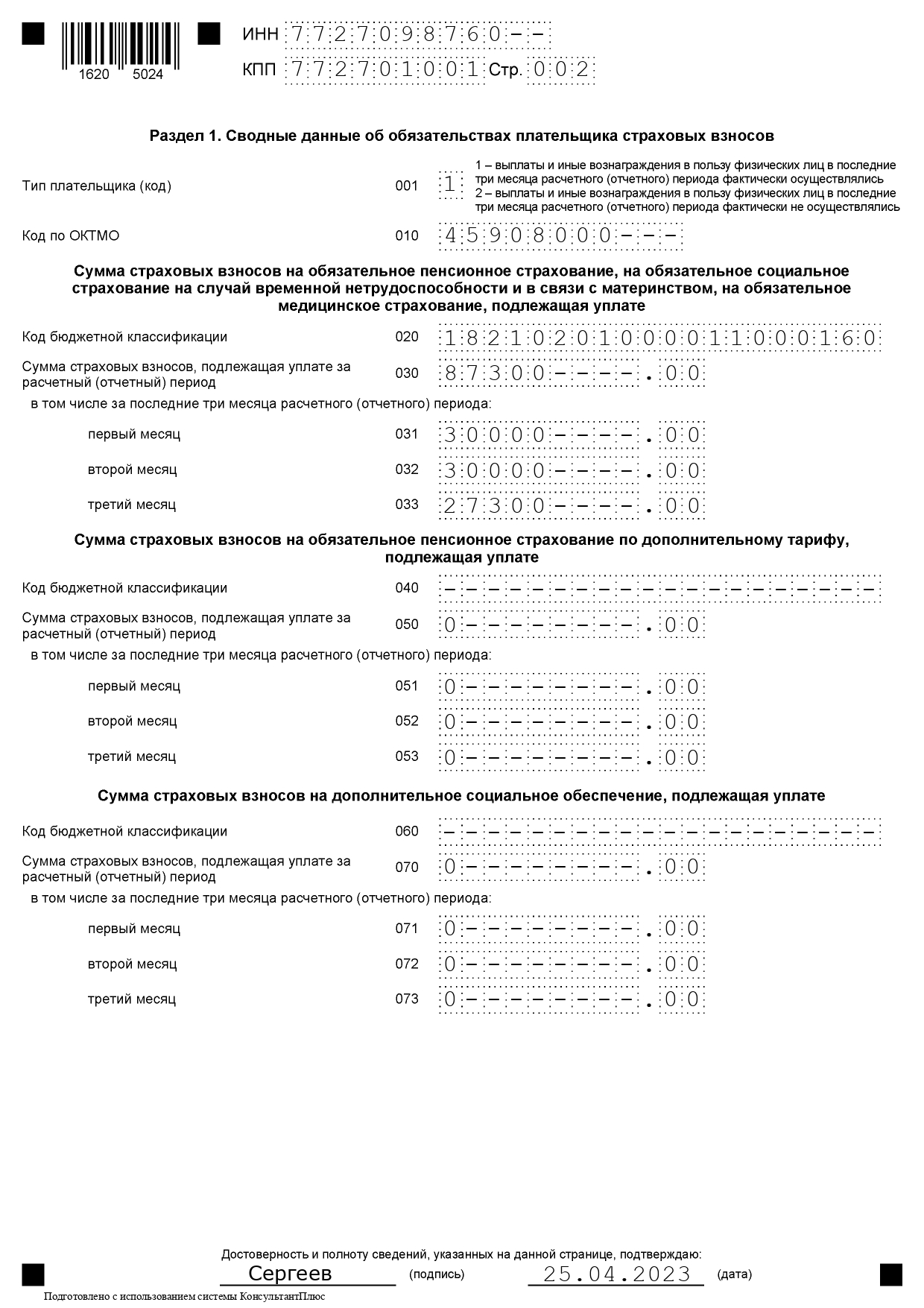

- первый раздел, включая его первую часть;

- третий раздел.

Другие блоки необходимо заполнять только при использовании специальных тарифов. Например, второй подраздел первого блока предназначен для отражения сумм, рассчитанных по допставкам. А приложения надо заполнить, если компания пользовалась отдельными видами льготных тарифов.

Формирование стандартного расчета

На титульнике в ячейке «Расчетный отчетный период» необходимо указать код «21».

А в первом блоке отчета нужно предоставить сводные данные о взносах. Например, данные о суммах, направленных на ОПС, ОМС и на страховку по ВНиМ, уточняют следующим образом:

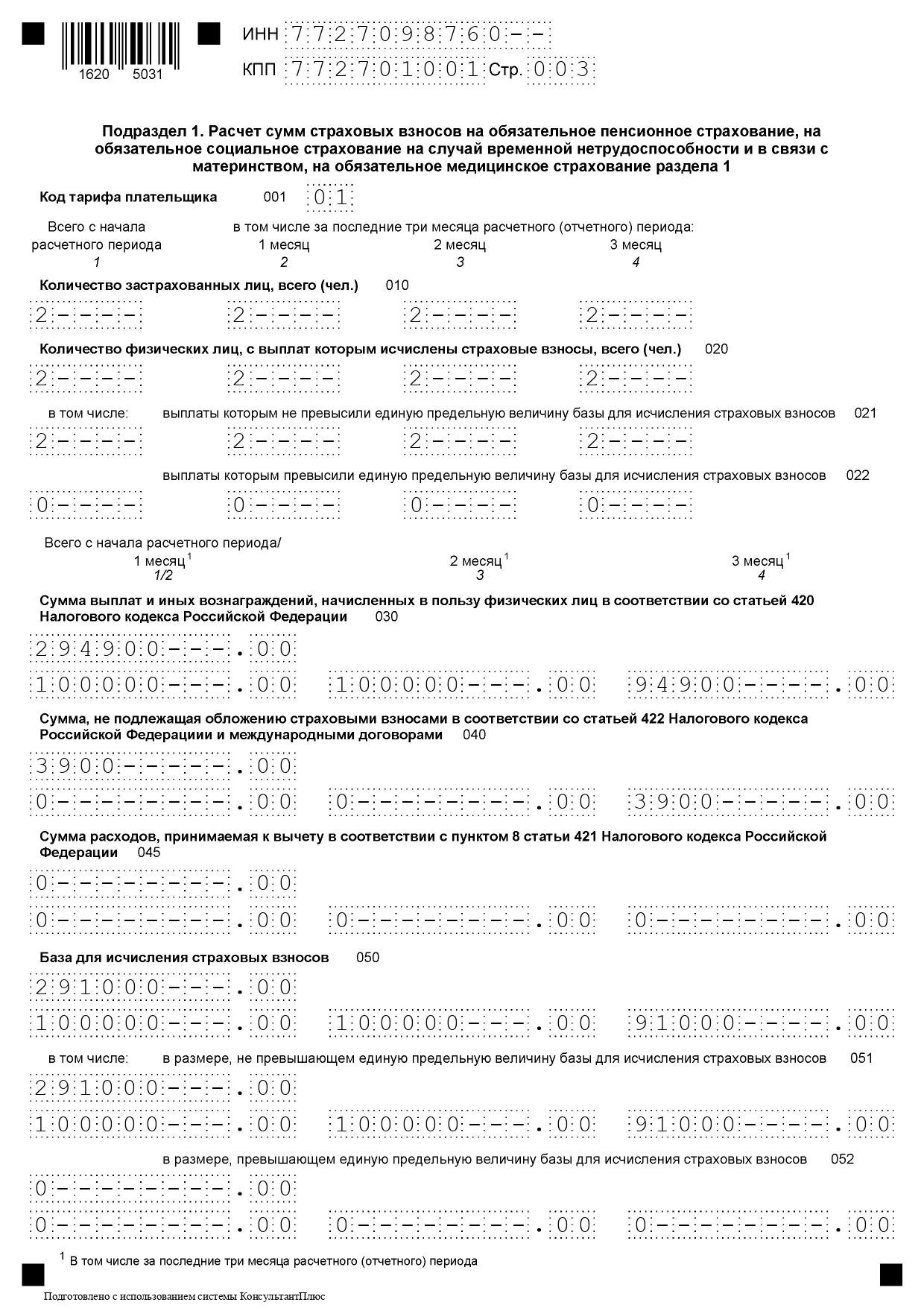

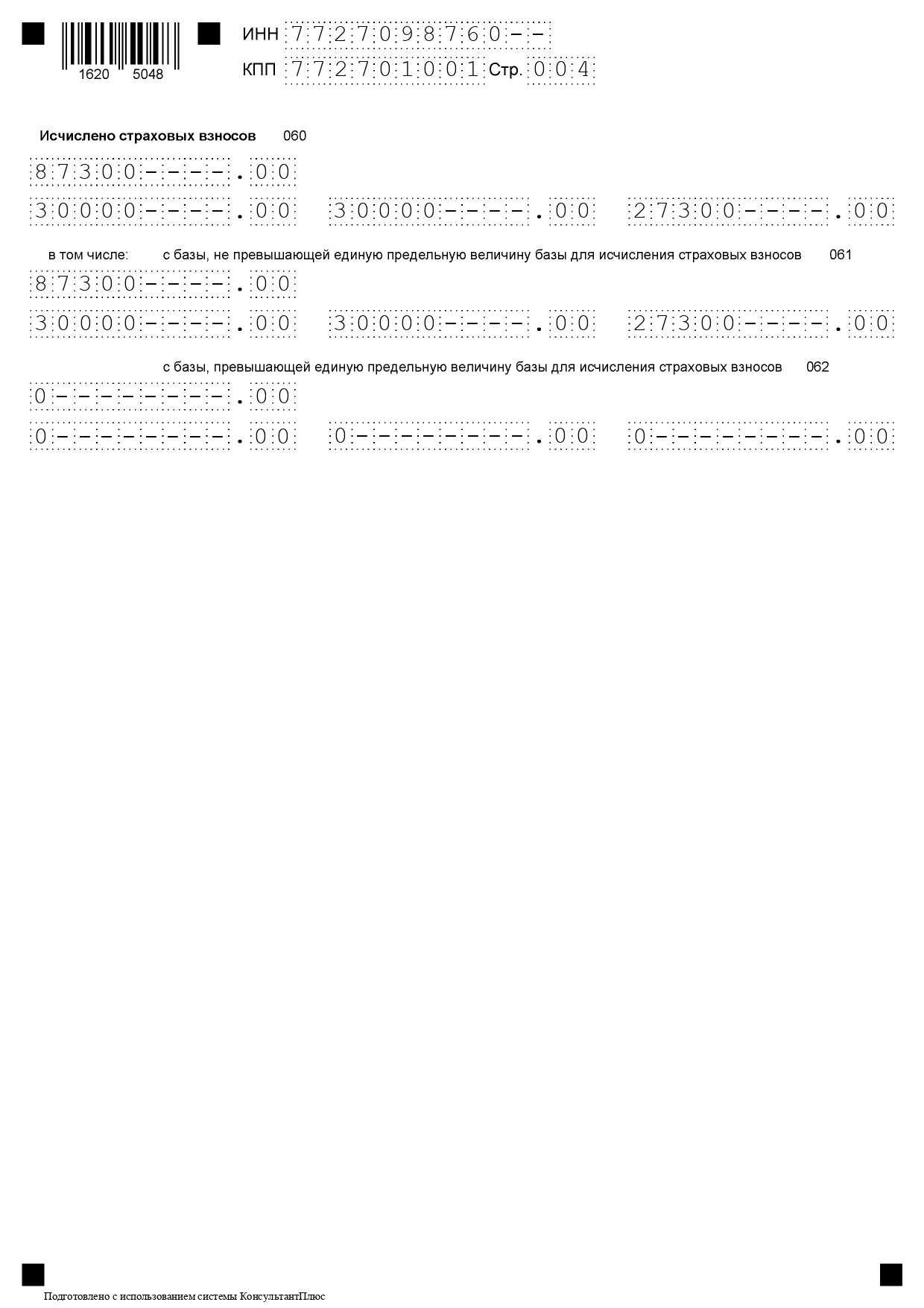

- в части 1 блока 1 отражают выплаты по каждому работнику нарастающим итогом с начала 2023 года, а за январь, февраль, март их указывают отдельно;

- базу для расчета нужно исчислять в ячейке 050, вычитая данные строки 030 из строки 040, а из результата вычесть данные строки 045;

- код ставки плательщика уточняют в строчке 001 из Приложения № 5.

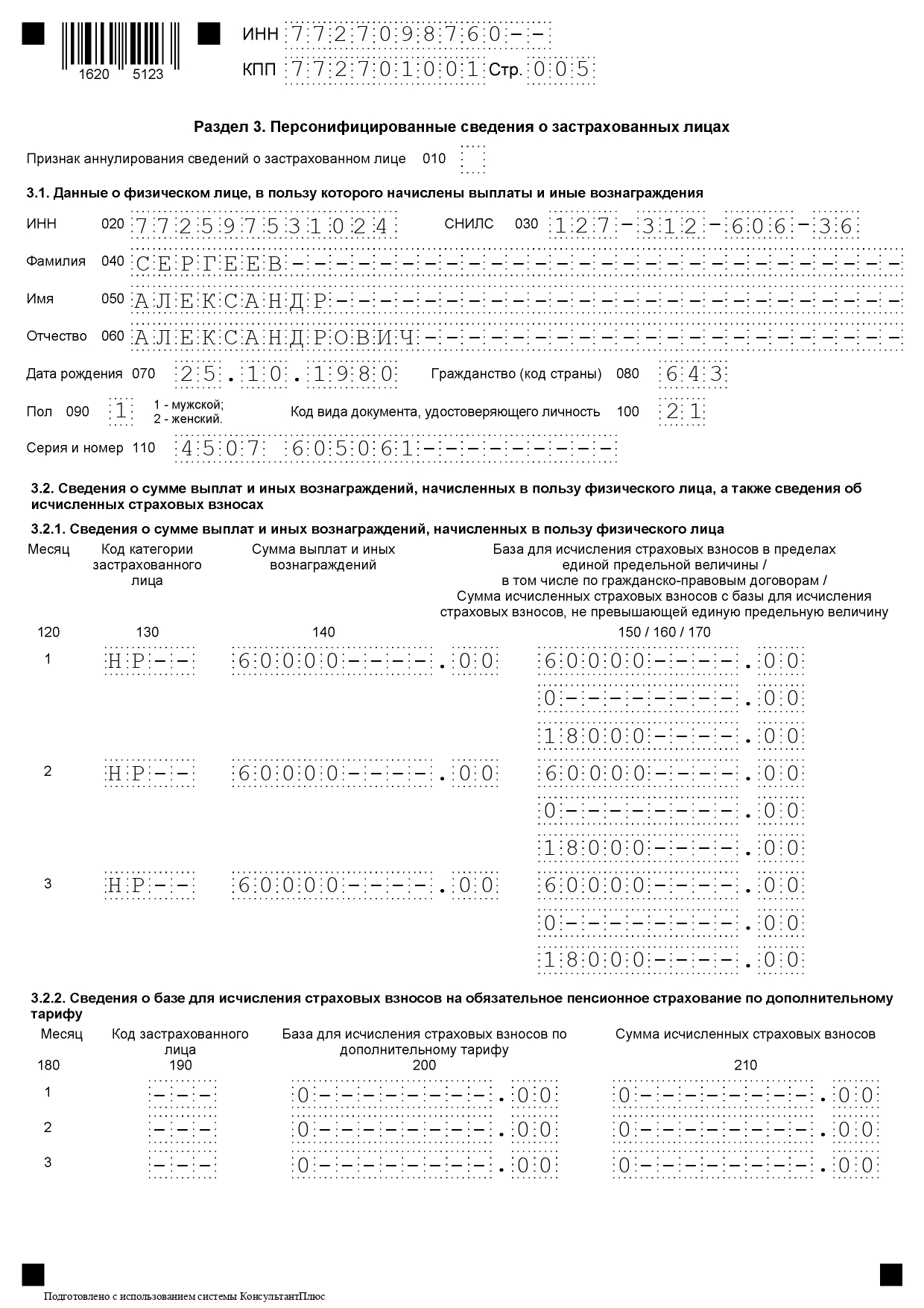

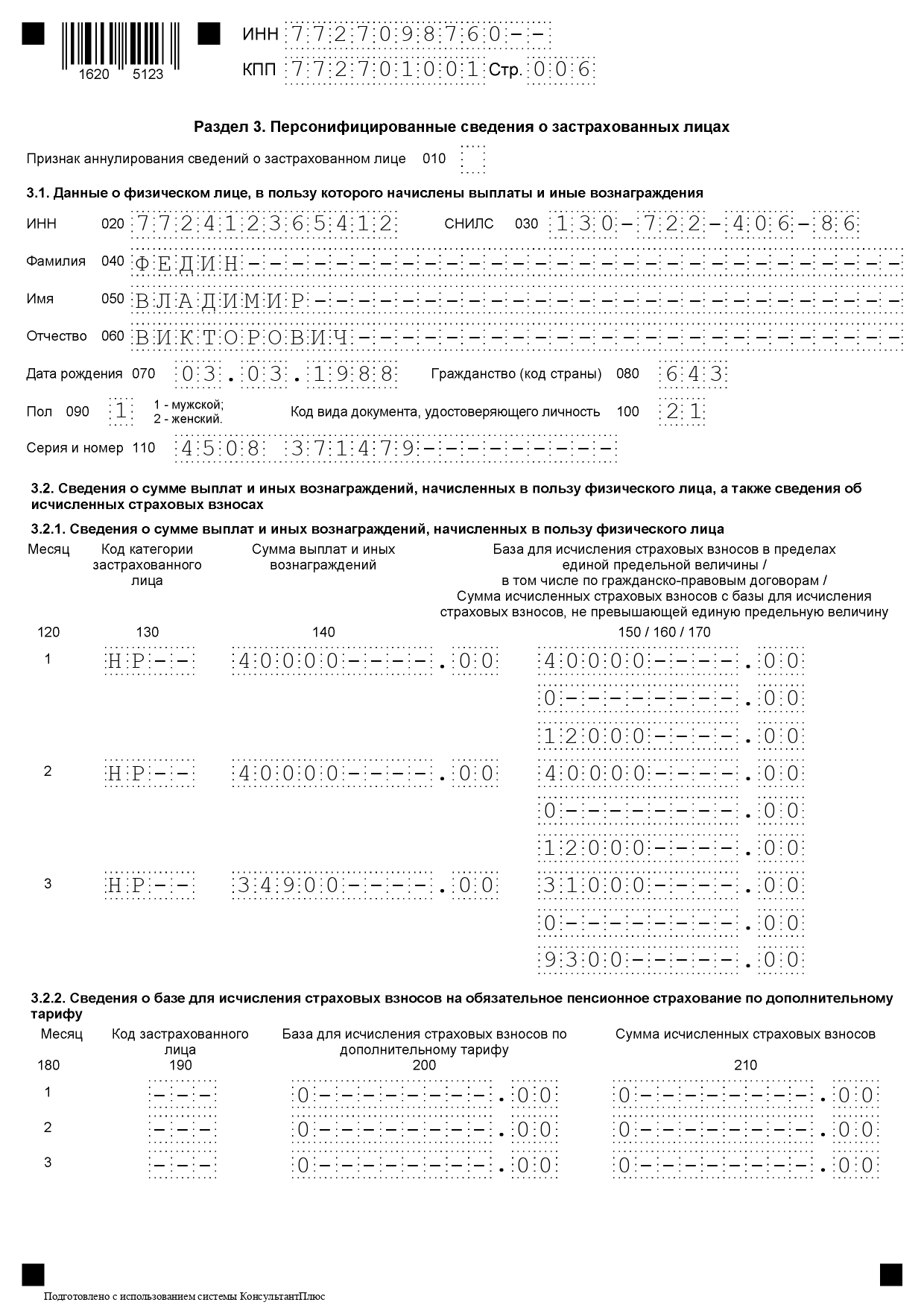

Третий блок отчета заполняют по каждому сотруднику, для которого плательщик выступал страхователем на протяжении отчетного промежутка.

При этом выплаты, начисленные по договорам ГПХ, также необходимо учесть в этом же разделе. В частности, перссведения застрахованного гражданина надо уточнить в части 3.1. А вот часть 3.2.1 заполняют так:

- в столбце 130 пишут код вида работника, которые указаны в Приложении № 7, при этом самый распространенный «HP»;

- в столбце 140 указывают средства, начисленные сотруднику за отчетное время.

Нулевой РСВ

Если же за 1 квартал застрахованным гражданам ничего не платили, то нужно сдать нулевой РСВ. Он включает титульник, первый и третий раздел. При этом первый блок заполняют без подразделов.

Отметим, заполняя отчет такого рода, нужно учитывать, что в ячейке 001 первого блока надо уточнить код «2», а в строках 031 — 033, 051 — 053, 071 — 073 пишут «0». Если же этого не сделать либо не сдать нулевой РСВ, то налоговики предъявят организации штраф в соответствии с п. 1 ст. 119 НК РФ. Размер финансовой санкции составляет 5% от неуплаченной суммы, причем величина не может быть менее 1000 рублей и более 30% от неуплаченных средств.

Проверка и коррекция РСВ

Перед отправкой расчета налоговики рекомендуют проверить документ. Для этого ФНС разработала контрольные соотношения, которые стали действительными 3 апреля 2023 года. С текущего периода в списке появились междокументные соотношения, а также данные о минимальном и среднеотраслевом доходе.

При этом инспекция тоже применяет эти же показатели, сравнивая предоставленные сведения. И если сотрудники обнаружат, например, несоответствие стандартного показателя зарплаты, то попросит пояснить ситуацию.

Если же ведомство выявит иные нарушения, то организация вправе подать уточненный РСВ. Сроков на предоставление такого отчета законодательно не установлено. Однако в определенных ситуациях ФНС может потребовать данные в конкретный промежуток. Например, если ошибки в РСВ привели к занижению взносов.