С отчетности за первый триместр 2023 года необходимо использовать обновленную форму 6-НДФЛ. Бланк пришлось изменить из-за перехода организаций на единый налоговый платеж. Новую систему будут использовать с 1 января 2023 года. Подробная информация о ЕНП описана в ст. 11.3 НК РФ.

Главные нововведения в декларации 6-НДФЛ в 2023 году

ФНС изменила не только содержание декларации 6-НДФЛ, обновив штрих-коды и некоторые разделы, но и крайние даты внесения налоговых средств. Поэтому кардинально отредактировали только первую часть. В то же время правила исчисления сбора, сумму которого отражают в разделе 2, остались прежними.

Исходя из этого, все налоговые агенты сдают расчет по НДФЛ в соответствии с п. 2 ст. 230 НК РФ. При этом организационно-правовая форма или статус налогоплательщика не имеют значения.

Отметим, в декларацию за промежуток 01.01 — 31.03.2023 необходимо включить декабрьскую зарплату сотрудников. А учитывая, что такая прибыль является «переходящим» доходом, работодатель обязан соблюсти ряд требований при заполнении расчета.

Заполнение расчета НДФЛ в 2023 году

Шаблон расчета состоит из титульника, первого, второго раздела, а также включает справку о прибыли, налогах и вычетах. Причем последние указывают в отдельном приложении. Что касается муниципального образования, то для обособок ОКТМО заполняют отдельной декларацией. То есть для филиалов из одной административной единицы достаточно одного расчета, а для подразделений из разных населенных пунктов понадобится соответствующее количество документов.

Обязанности налогового агента

Первый параграф предназначен для уточнения удержанного сбора, который агент должен уплатить. Сумма исчисляется за последний квартал. Соответственно, за каждый период нужно заполнить отдельную строчку, но нарастающим итогом. И так как сроки уплаты НДФЛ изменились в зависимости от отчетного периода, налоговикам пришлось подкорректировать эту часть.

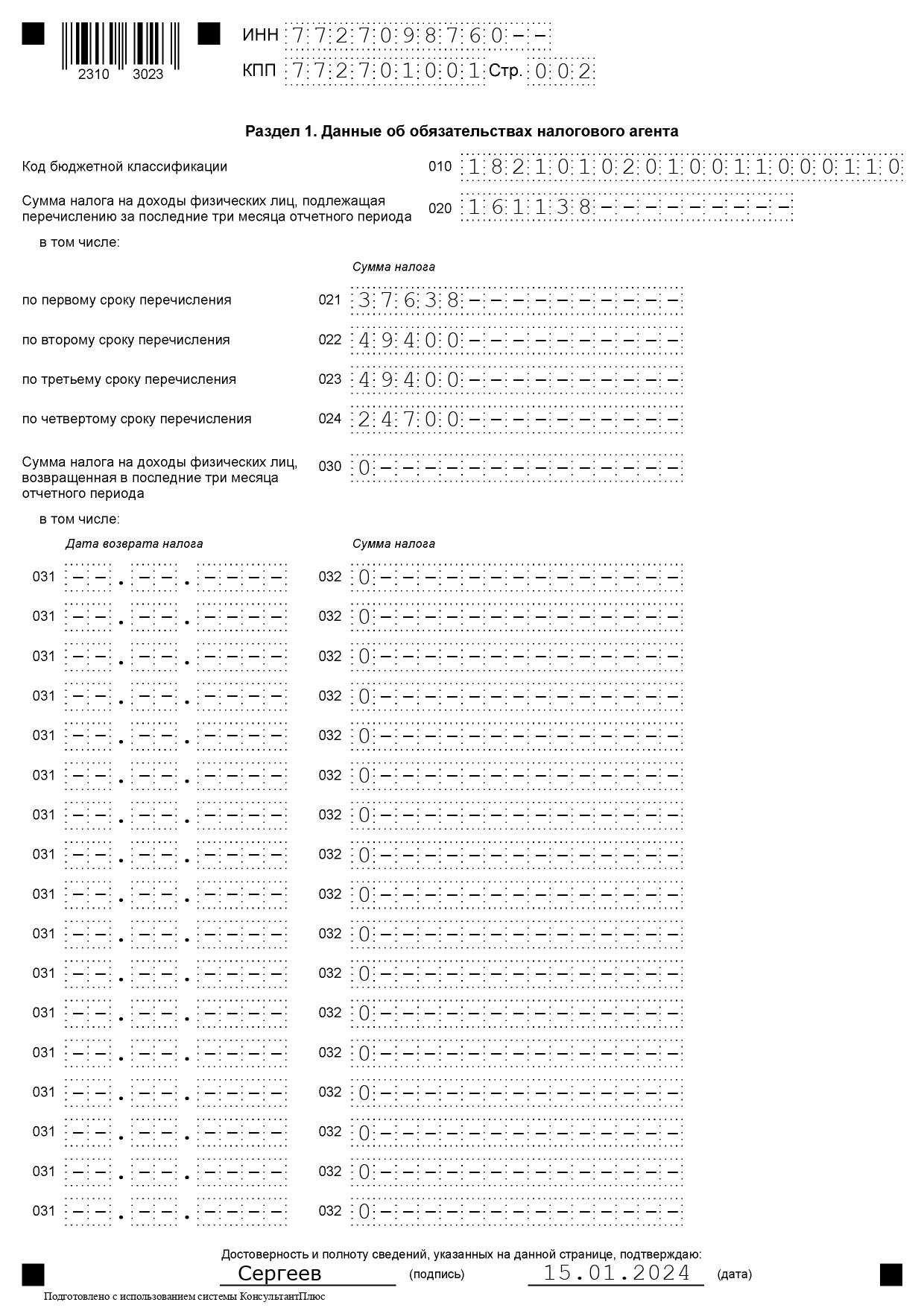

Итак, раздел данных об обязательствах налогоплательщика содержит ячейки:

- 010 ─ КБК по НДФЛ, зависящий от тарифа и типа базы по сбору.

- 020 нужна для указания суммарного НДФЛ к перечислению за последний отчетный период.

|

021 ─ период по первому сроку платежа |

022 ─ период по второму сроку платежа |

023 ─ период по третьему сроку платежа |

024 ─ период по четвертому сроку платежа |

|---|---|---|---|

|

|

|

За период с 23 по 31 декабря. Эти средства вносят в казну не позже последнего рабочего дня в отчетном году. Поэтому при заполнении бланка за первые три периода данную ячейку оставляют пустой. |

Чтобы получить сумму НДФЛ за последние три месяца периода, нужно сложить значения четырех полей. Формула выглядит так: 021 + 022 + 023 + 024.

После этих данных агент заполняет поля, предназначенные для возврата части НДФЛ на основании ст. 231 НК РФ. Так, в поле 030 пишут сумму к возврату за последние 90 отчетных дней. В следующей ячейке 031 конкретизируют день возврата. А ячейка 032 предназначена для отражения возвращенной суммы.

Расчет НДФЛ

Оформление второй части осталось прежним. В разделе также указывают доход и сбор, если фактически средства начислили в отчетном промежутке. При этом дата определяется в зависимости от типа выплат. К тому же заполняя декларацию за конкретный промежуток, данные о доходах для физлиц нужно указывать в соответствующей справке.

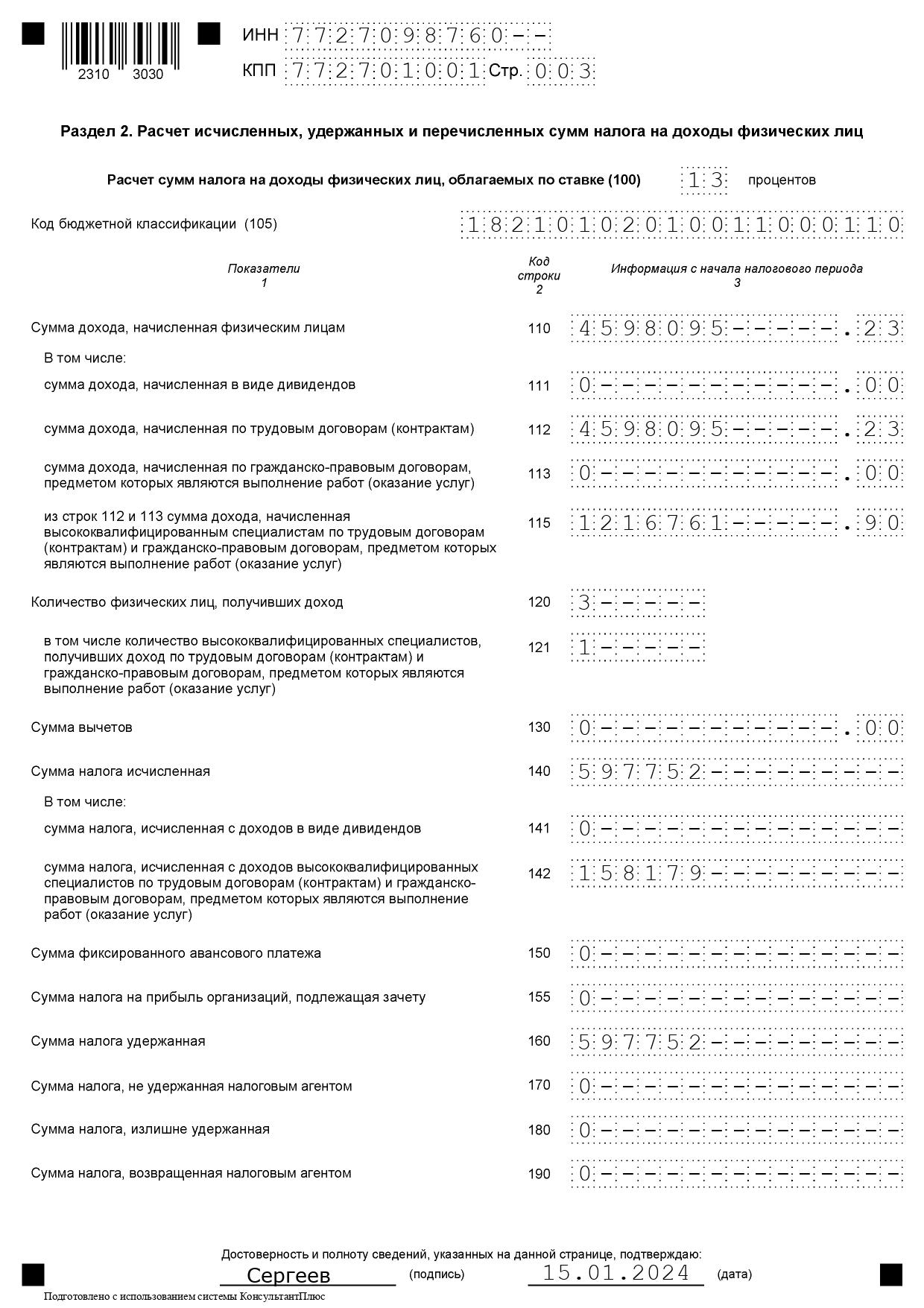

Итак, вторую часть 6-НДФЛ заполняют следующим образом:

- в ячейке 100 указывают ставку налога, которую использовали для исчисления суммы сбора, например, 13 или 15%;

- в ячейке 105 пишут КБК по НДФЛ;

- поле 110 предназначено для суммированных доходов, к которым применим тариф из ячейки 100;

- 111 — 113 ─ это поля для суммирования выплаченной прибыли по их типам, например, премии, соцвыплаты, компенсации;

- ячейку 115 заполняют только при наличии высококвалифицированных работников;

- поля 120 и 121 отражают количество обычных штатских и сотрудников с высокой квалификацией;

- в поле 130 уточняют общий размер вычетов, предоставленных с начала года.

Отметим, если вычет больше заработка, то в декларации его указывают в размере, не превышающем зарплату. В такой ситуации значение поля 110 и 130 будет одинаковым.

Информация о доходах налогоплательщика

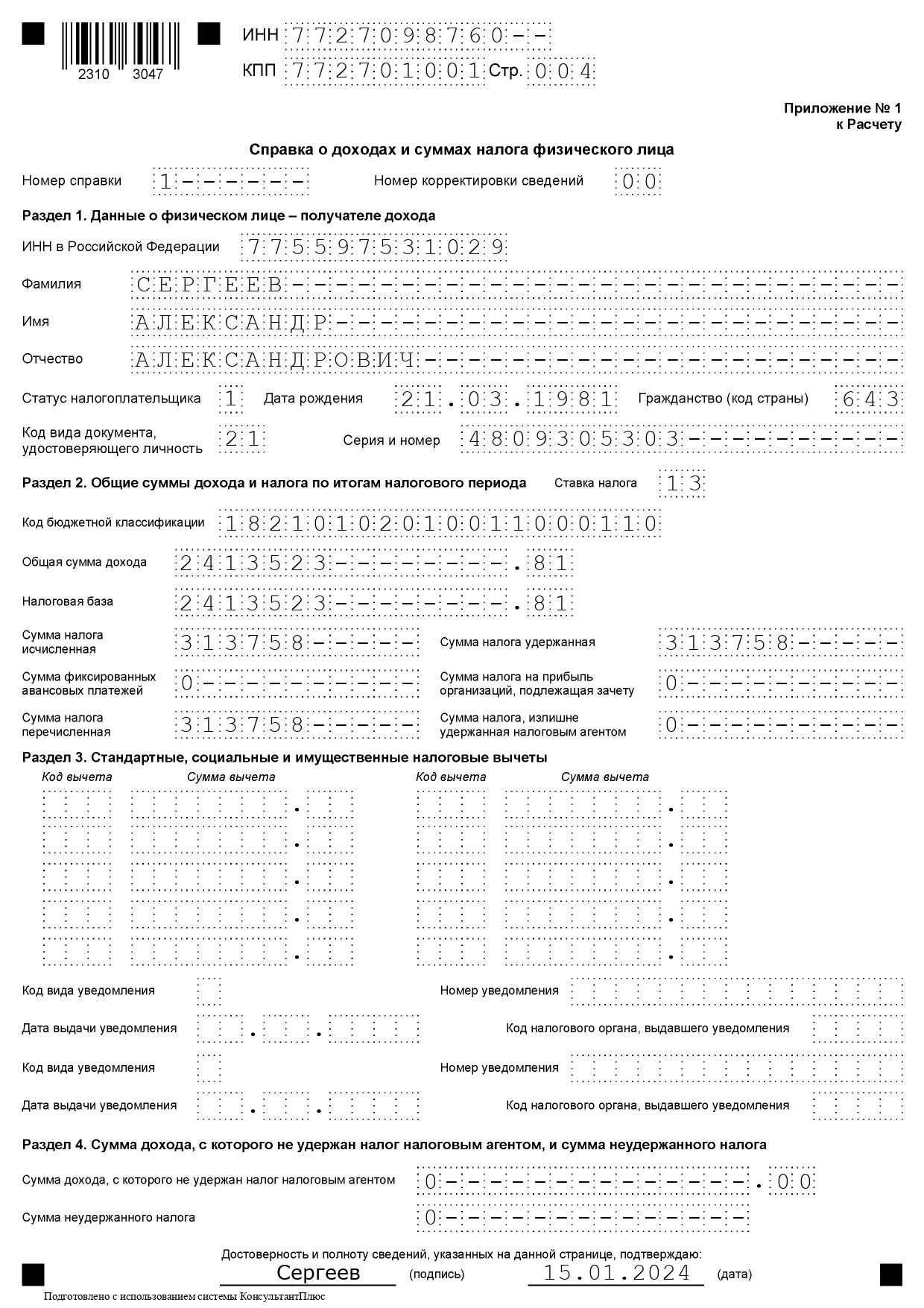

Справку о прибыли и суммарном налоге заполняют по итогам отчетного года. При этом ФНС рекомендует делать это в определенном порядке. Так, сначала лучше заполнить общую часть. Там надо указать номер документа, который присваивают в отчетном промежутке. А при необходимости прописывают так же номер корректировки данных.

Далее в соответствующих ячейках требуется отразить сведения о получателе прибыли:

- ИНН, Ф.И.О.;

- данные паспорта, гражданство;

- статус налогоплательщика;

- дату рождения.

Заполнив вторую часть, переходят к третьему разделу справки. Он предназначен для социальных, имущественных и стандартных вычетов, выплаченных за год. Готовые сведения есть в налоговых уведомлениях, включая сумму. А коды предоставлены в Приложении № 2 Приказу № ММВ-7-11/387.

Когда агент сформирует эти разделы, рекомендуют вернуться ко второй части справки. Здесь сведения конкретизируют по каждой ставке в соответствии с п. 5.5 главы V Приказа № ЕД-7-11/753. При этом значения исчисляют исходя из данных Приложения к ней. В конце заполняют четвертый раздел справки о доходах и налогах. Для оформления нужно опираться на положения пункта 5.7.

О приложении к справке скажем отдельно. Эту часть заполняют по каждому месяцу отдельно, указывая фактически начисленную прибыль и вычеты. Однако социальные, стандартные, а также имущественные вычеты в приложении указывать не нужно. Другие ячейки заполняют в соответствии с наименованием.

Способ отправки расчета

С 1 января 2023 года 6-НДФЛ заполняют и отправляют только в электронном виде по ТКС. Подписывают такой бланк КЭП руководителя. Если агент нарушит порядок, то на основании ст. 119.1 НК РФ ему назначат финансовую санкцию в размере 200 рублей за каждую декларацию. Однако законодательство предусматривает исключения. Так, если на протяжении периода НДФЛ рассчитывали меньше чем по 10 гражданам, то можно подать и бумажный формат декларации.

Что касается места подачи, то:

- организации направляют расчет в ФНС, где состоят на учете, туда же 6-НДФЛ подают местные филиалы;

- подразделения по отдельному ОКТМО направляют декларацию по месту нахождения;

- индивидуальный предприниматель отправляет документ в ФНС по адресу прописки или фактическому месту нахождения.

Причем компания обязана выбрать налоговое подразделение самостоятельно. Поэтому инспекцию надо уведомить о выборе до первых рабочих суток отчетного года. Для этого используют унифицированную форму.

Особенности отражения отдельных выплат

Расчет по НДФЛ заполняют с учетом особенностей конкретных платежей. Например, в декларации не учитывают госпособия, так как они не облагаются сборами. Однако исключение составляют больничные выплаты. То же касается и алиментов, потому что они никак не влияют на исчисление НДФЛ. В этом случае в бланке отражают заработок за вычетом алиментов.

Однако это стандартные нюансы. С 1 января сотрудники ФНС просят уделить внимание отражению декабрьского заработка.

Зарплата за декабрь 2022 года

Доход, который фактически выплачивают в месяце, следующем за месяцем его начисления, называется «переходящим доходом». Сейчас налоговики делают акцент на заработке за декабрь, который работодатели выплатят в январе 2023 года. Эта прибыль относится к началу будущего периода. Поэтому если ее начислят 10 числа, то и датой фактического получения денег будет это же число ─ 10.01.2023. В этом случае сотрудники инспекции отталкивались от положений п. 1 ст. 223 НК РФ.

Опираясь на мнение представителей ведомства, понятно, что зарплату отражают не в годовом расчете, а в декларации за первые три месяца 2023 года. Саму прибыль надо отразить в ячейках 110, 112 и 115, а налог ─ в 020, 021, 140, 142, 160. В этой ситуации агенты обязаны использовать новый порядок.