С 21 сентября 2022 года в РФ введена частичная мобилизация, в связи с чем отслуживших граждан вызывают на контрактную службу. Так как многие резервисты работают, им дали послабления в отношении ТК РФ. Однако повестку могут прислать в любое время, включая командировочные даты. В этом случае начальник обязан отозвать сотрудника из поездки или отменить ее, соблюдая особый алгоритм.

Оформление отмены и отзыва из командировки

Согласно п. 1 ст. 9 ФЗ № 31, руководитель предприятия обязан обеспечить появление работника в военкомате, если оттуда поступит повестка. Эти сведения рекомендовано зафиксировать во внутренней документации, разработав специализированный алгоритм отправки человека.

Но если таковых нет, то законодательство предусматривает унифицированные действия отмены поездки или немедленного отзыва работника. Причем алгоритм и для первого, и для второго варианта одинаков:

- Работодатель обязан издать соответствующий приказ в произвольном формате. В документе руководитель должен изменить условия командировки, действия командированного, количество дней пребывания и прочие детали. В качестве повода обязательно должна выступать повестка по частичной мобилизации.

- При необходимости отменить бронь жилья, сдать билеты, учесть суммы, потраченные на приобретение билетов.

- Ознакомить сотрудника с документом. Если он в поездке, то руководитель обязан отправить приказ иным способом, например, по электронной почте.

- Дождаться ответа и подписи работника.

Далее нужно учесть затраты в бухгалтерском и налоговом учете.

Учет расходов

Сразу отметим, что вернуть получится не все средства, например, расходы на невозвратные билеты никак нельзя покрыть. Однако деньги, которые удастся вернуть, нужно отразить. Причем полученные средства не надо учитывать в качестве прибыли. Их надо уменьшить на дебиторский долг перевозчика или мобилизованного.

Принадлежность задолженности зависит от того, кто покупал билет. Если это сделал сотрудник, получив средства, то долг его. А если предприятие приобретало перевозочный документ, то это задолженность перевозчика.

Что касается удержанных сумм, то их считают, как неустойку или штраф. На основании п. 11 ПБУ 10/99 к Приказу Минфина № 33 эти затраты бухгалтер учтет в виде санкций за нарушение условий соглашения. В период пандемии подобные суммы считали чрезвычайными расходами. Так как частичная мобилизация тоже является форс-мажором, то и эти затраты можно учесть аналогично.

Учет невозвратных билетов

Если из-за отмены командировки предприятие потеряло средства за невозвратные авиа- или ж/д билеты, то бухгалтер отразит сумму в расходах при исчислении налога на прибыль. Однако есть условие: затраты должны быть экономически оправданными и подтверждены документами. В данном случае поездку отменяют из-за ЧС, а значит эти расходы относят к внереализационным.

Однако существуют и исключения. По согласованию с компанией-перевозчиком, эти средства можно зачесть в будущую поездку. Тогда расходы вообще учитывать не нужно, так как они являются предоплатой. Второй вариант развития событий ─ возможность вернуть деньги в соответствии со ст. 107.2 ВК РФ. Здесь перевозчик оформляет все так, что в данной ситуации компания не может исполнить условия контракта из-за непредвиденных обстоятельств.

Учет выданных командировочных

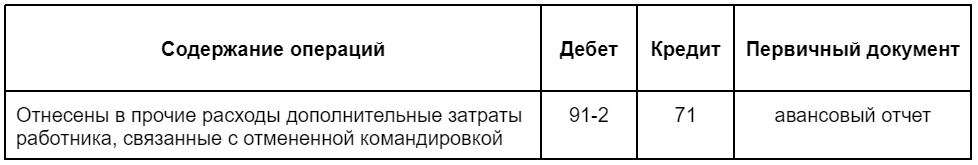

Отражение командировочных в бухучете напрямую зависит от целостности средств. Если работник потратил деньги на билеты, то алгоритм учета описан выше. Но другие рабочие расходы, которые появились в день сдачи авансового отчета, относят в список прочих. Это связано с тем, что без поездки эти суммы больше не связаны с деятельностью предприятия.

Но в условиях частичной мобилизации, командировочные надо учитывать как чрезвычайные затраты на основании п. 13 ПБУ 10/99. В данной ситуации проводка выглядит так.

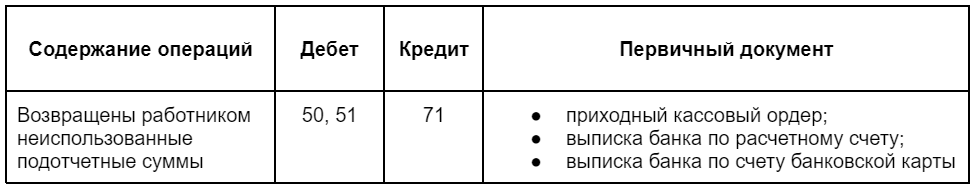

Однако если деньги остались в полном объеме, то их учитывают, как возврат в виде следующей проводки.

Затраты в налоговом учете

В налоговом учете деньги, которые утеряны по причине отмены рабочей поездки, обычно не оформляют. Однако при соответствии ряду характеристик их учитывают как внереализационные расходы. В качестве основной причины ─ частичная мобилизация, работодатель учитывает и соответствующий приказ об отмене командировки.

Кроме того, подотчетные потраченные и непотраченные суммы не нужно учитывать при исчислении на прибыль.