Налоговая инспекция унифицировала бланк согласия на раскрытие налоговой тайны. Напомним, до 1 августа 2022 года от налогоплательщика требовалось только устное одобрение. Но ФНС предложила с 1 сентября фиксировать разрешение по рекомендованному шаблону. Новый порядок утвердят только 13 декабря в соответствии с ноябрьским Приказом ФНС № ЕД-7-19/1085.

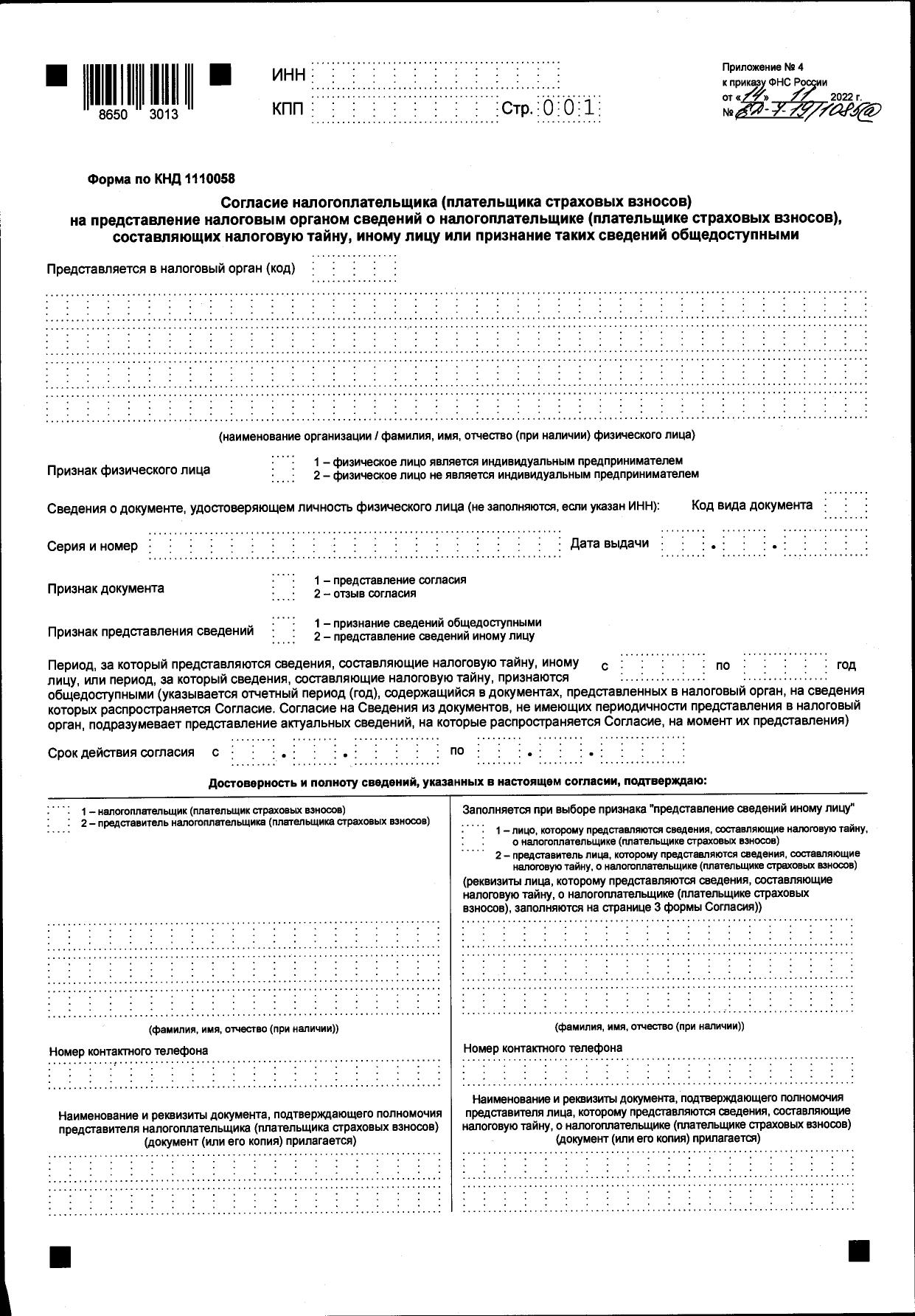

Описание формы согласия

В мае власти добавили пункт 2.3 в ст. 102 НК РФ, где сообщили, что передача налоговой тайны с устного разрешения налогоплательщика не является ее разглашением. Для этого придется получить письменное согласие в электронном формате. На тот момент бланк еще не разработали, но с середины декабря организации и физлица обязаны оформлять разрешение по специализированному шаблону к Приказу № ЕД-7-19/1085.

В документе налоговое ведомство унифицировало:

- бланк согласия;

- метод отправки разрешения;

- правила предоставления в ФНС;

- порядок передачи данных от ФНС заявителю.

Что касается содержания, то бланк состоит из трех страниц. Самая объемная часть ─ титульный лист, где налогоплательщик должен указать:

- свое Ф.И.О. или название компании;

- ИНН, КПП;

- серию, номер паспорта или другого документа, подтверждающего личность;

- целевое назначение: разрешение или отзыв на разглашение налоговой тайны;

- период, за который предоставляют информацию;

- код ФНС;

- срок действия документа.

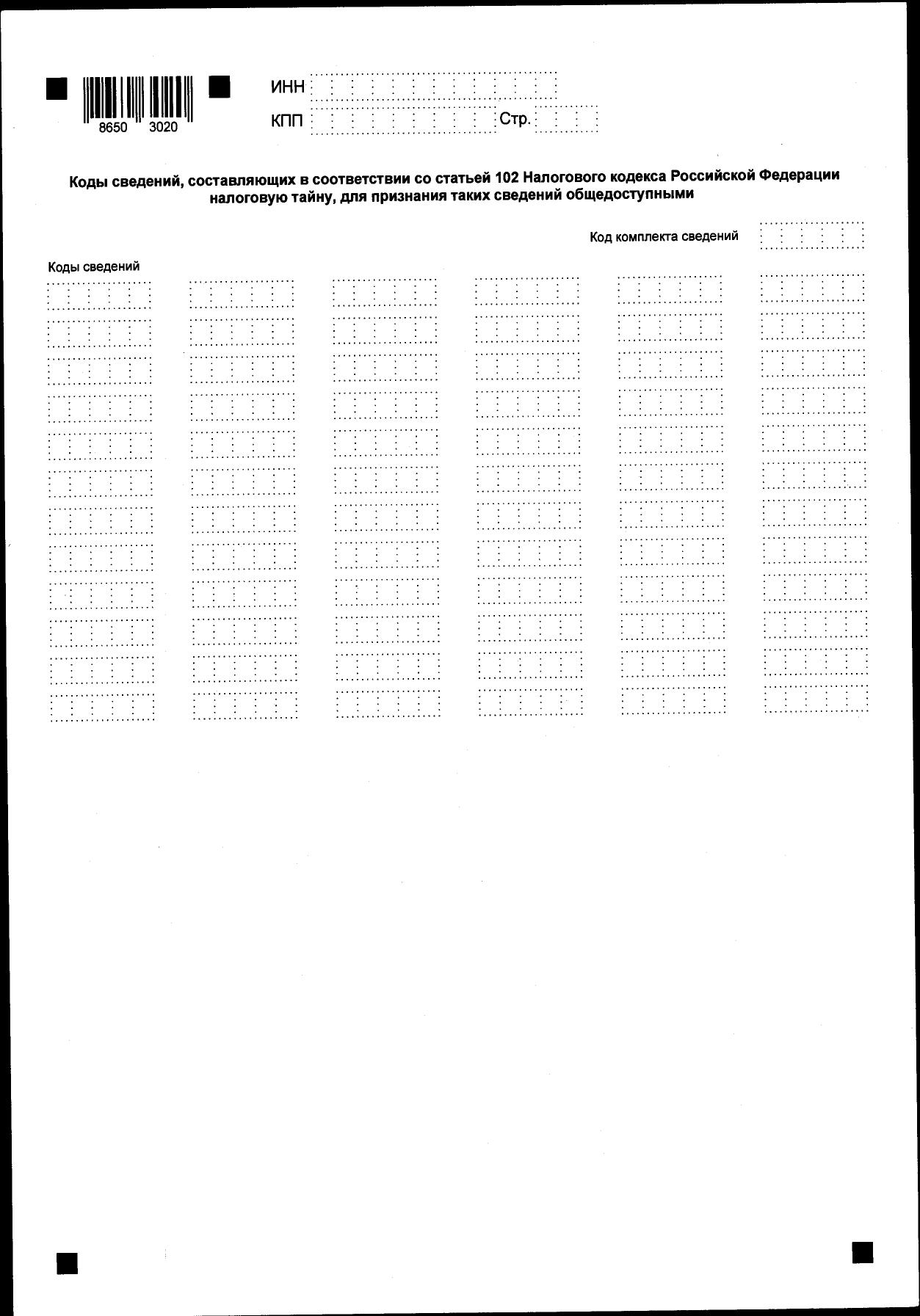

Большую часть данных необходимо прокодировать в соответствии с приложенным Справочником. После заполнения плательщик подписывает титульник, а далее вносит коды данных, которые разрешено раскрыть. Обычно они включены в зашифрованный комплект. Номер последнего также указывают в соответствующем поле.

Третья страница аналогична титульной, однако теперь та же информация касается получателя. То есть требуется прокодировать многие данные, а также указать ИНН, КПП, признак, данные документов, подтверждающих личность, которые принадлежат третьему лицу.

Второе отличие ─ это содержание второй части листа. Если плательщик подписывал титульник, подтверждая достоверность указанной информации, то здесь перечисляют коды сведений, доступные третьему лицу.

На третьем листе коды должны соответствовать информации со второй страницы. Однако плательщик вправе предоставить не все данные и перечислить часть из них. В этом случае налоговая раскроет только их.

Порядок отправки и формат разрешения

На основании общих положений гражданин обязан сформировать и отправить согласие в электронном формате посредством ТКС. Причем в бланке нужно заполнить все поля, хотя ФНС вправе изменить условия, например, при ограниченном количестве сведений. Если к документу нужна копия, то ее необходимо отсканировать и приложить к оригиналу. Ксерокопию обязательно подтверждают печатью «Копия», а слово «Заверено» можно написать от руки, поставив классическую подпись.

Вносить данные нужно внимательно. Дело в том, что если поле окончания срока действия оставить пустым, то документ будет бессрочным. Но в иной ситуации действие согласия аннулируется автоматически. То же произойдет в случае отметки в ЕГРЮЛ о ликвидации либо банкротстве плательщика-юрлица. Если разрешение подавало физлицо, то согласие теряет силу из-за смерти гражданина.

Отдельно о кодах информации. В Приказе сформированы две группы:

- группа сведений, являющихся налоговой тайной;

- группа комплектов, составляющих комплекс данных, которые считают налоговой тайной под определенную цель.

Однако список кодов утвержден давно и постоянно ведется налоговым ведомством. Действующий перечень всегда опубликован на портале ФНС в формате .xls.

После заполнения бланк отправляют в налоговое ведомство, а затем ожидают квитанцию о получении. Без последней разрешение не считается принятым. Дату приема комплекта бумаг ФНС укажет в квитанции.

Причины отказа в приеме

Иногда сотрудники госоргана могут отказать в приеме. На это влияет правильность оформления бланка, а также его содержание. Так, на основании главы IV Порядка заполнения ФНС не примет согласие, если:

- указана просроченная КЭП или вовсе не будет проставлена;

- руководитель или ИП дисквалифицирован;

- организация исключена из ЕГРЮЛ или ЕГРИП;

- в ЕГРЮЛ указаны недостоверные данные о налогоплательщике;

- в отношении начальника заведено уголовное дело;

- руководитель официально пропал либо недееспособен.

Также надо учесть, что согласие можно заполнить на основании доверенности. Однако у поверенного должен быть документ, который подтвердит эти полномочия. Если же его не будет, то налоговики, скорее всего, не примут разрешение.

При положительном решении информация о предоставлении согласия отразится в личном профиле налогоплательщика на официальном сайте ФНС. Данные о наличии разрешения находятся в открытом доступе, но налоговую тайну видят только сотрудники ведомства. Актуальность сведений регулярно обновляется.