Итак. Раз вы попали на эту страницу, можно предположить, что выбор налогового режима сделан и это — Упрощённая система налогообложения.

Заявление о переходе на УСН по форме № 26.2-1 нужно подавать в налоговую инспекцию вместе с другими документами для открытия ИП или ООО. Если же вы этого не сделали — ничего страшного.

Закон позволяет донести это заявление в течение 30 дней после подачи основного пакета документов.

Пример на пальцах:

15 октября 2016 года Валерий зарегистрировал ИП, но не знал про сайт Ассистентус.ру и поэтому выбрал неверный налоговый режим. 30 ноября 2016 друзья уговорили Валерия подать заявление о переходе на УСН в налоговую, что он и сделал. 1 января 2017 года Валерий становится полноправным ИП, применяющим упрощёнку.

Если вы переходите на УСН с другого налогового режима, то “включится” упрощёнка только с первого января того года, который идёт следующим за годом подачи заявления. Главное — это успеть подать документ с октября по декабрь текущего года.

Бланк заявления о переходе на УСН (по форме № 26.2-1)

Перво-наперво скачиваем пустой бланк.

Ниже будет представлен полный мануал по заполнению этого заявления.

Внимание! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсБесплатный доступ к документу- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Заявление о переходе на упрощённую систему налогообложения в PDFЗаявление о переходе на упрощённую систему налогообложения в XLS

Все преимущества УСН ещё раз

- возможность легально вести бизнес, не платя подоходного налога на физическое лицо в размере 13%;

- налог на имущество, которое используется в деятельности предпринимателя, — нивелируется;

- забываем про НДС;

- простота расчёта. Платим либо 6 процентов со всего дохода, либо 15 процентов с дохода за вычетом расхода.

Кстати говоря! Когда говорят, что УСН заменяет всё налоговое бремя, возлагаемое на предпринимателя — врут. НДФЛ с зарплаты сотрудников, будьте добры оплачивать в срок согласно закону.

При переходе на упрощёнку, помните условия, при которых вам этого сделать не дадут!

- У вашей компании есть представительства и филиалы (разумеется, о которых уведомлён налоговый орган соответствующим образом). Т.е. если вы в Перми работаете вдвоём с Виталиком, печатая визитки, а в Казани Максим и Катя их распространяют — это не значит, что у вас есть Казанский филиал и, соответственно, данное условие, при котором нельзя применять УСН — не актуально.

- У вас должно быть менее 100 сотрудников. Разумеется, устроенных официально. На вас могут работать и полторы тысячи, но если для официальных служб вы работаете один — условий для неприменения УСН не будет. Другое дело, что появятся вопросы к вашей производительности труда, иначе бы все работали одни в своей компании.

- Остаточная стоимость — более 100 млн. рублей. Иначе вы слишком богаты, дабы применять “простые” режимы.

- Другие предприятия не должны иметь долю в вашем, превышающую 25%. Для ИП неактуальное условие.

- За три первых квартала года, в котором подаётся заявление о переходе на упрощёнку, доходы не должны превышать 45 млн. руб.

- Общий годовой доход не должен превышать сумму в 60 млн. руб.

Внимание: в последних двух пунктах суммы 45 и 60 нужно ещё дополнительно умножать на коэффициент-дефлятор УСН, который меняется ежегодно. Однако, с 2020 года данный коэффициент стал равен 1, но в дальнейшем возможен его пересмотр.

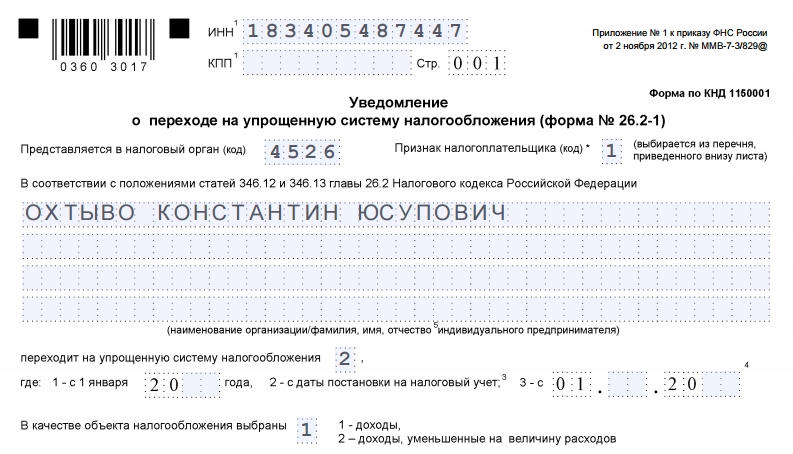

Приступим к заполнению заявления по форме № 26.2-1. Кстати, она же по КНД 1150001.

Заявление у нас будет подавать новоиспечённый предприниматель Охтыво Константин Юсупович. Он решил перейти на упрощённый режим налогообложения сразу с момента регистрации ИП.

Поле ИНН — тут всё понятно без лишних слов.

КПП (код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте. Поле оставляем пустым.

Код налогового органа

Ниже видим код налогового органа. Откуда его взять? Всё просто: переходим на сервис налоговой службы (https://service.nalog.ru/addrno.do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы.

С кодом разобрались.

Признак налогоплательщика

Здесь нужно написать одну цифру — код признака налогоплательщика.

- — пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

- — когда вы регистрируйте компанию или ИП заново. Т.е. были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш.

- — при переходе с другого налогового режима на УСН. Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас.

Далее поле называется “переходит на упрощённую систему налогообложения”.

- — ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего.

- — те, кто переходит сразу же при регистрации. Наш вариант.

В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%.

Небольшой лёгкий пример:

Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. — 300р.) — 180 р.

В данном примере, выгодней выбирать “доходы”. А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб., а с 500, а это уже 75 рублей. Против 90 на “доходах” смотрится привлекательнее.

Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН.

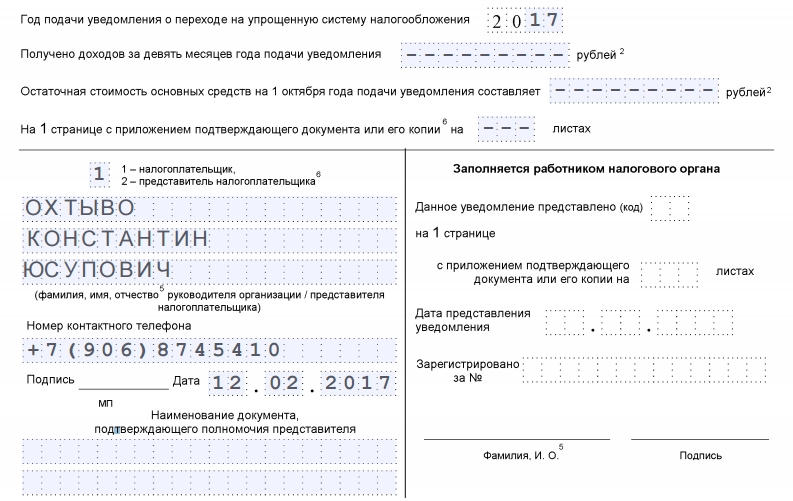

Остался самый простой последний этап.

Год подачи уведомления — вписываем текущий.

Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн.

С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”. У нас их нет, ставим везде прочерки, у кого есть — ставят цифры.

Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке.

Далее по образцу. Снова ФИО, как показано на изображении:

1 — если мы сдаём заявление самостоятельно и

2 — если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью. Если нет — необходимость отпадает.

Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно.

Правая колонка заполняется сотрудником налогового органа.

Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе! Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем.