Коммерческие предприятия довольно часто сталкиваются с необходимостью предоставить в налоговую инспекцию пояснения по какому-либо вопросу. Для того, чтобы эти пояснения не привели к дальнейшим проверкам со стороны надзорного органа, к составлению ответа следует относится крайне внимательно, скрупулезно и не затягивать с его отправкой.

Внимание! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсБесплатный доступ к документу- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Скачать пустой бланк ответа на требование налоговой о предоставлении пояснений .docСкачать образец ответа на требование налоговой о предоставлении пояснений .doc

Наиболее частые вопросы от налоговой

Обычно требование предоставить пояснения поступает через некоторое время после сдачи всевозможных отчетов и деклараций, так что поводом для них может стать любая, даже самая незначительная ошибка или неточность в документах. Во многих случаях разъяснения требуются:

- по НДС, указанному к возмещению;

- из-за несоответствия сведений о налогооблагаемых базах в декларациях по налогу на прибыль и НДС;

- при расхождении данных у контрагентов.

Вопросы могут вызвать необоснованные убытки при проверке начисления налога на прибыль, подача уточненной декларации или расчета, в которых исправленная сумма налога к уплате меньше, чем в присланных первоначально и т.д.

Однако в редких случаях налоговики могут вызвать налогоплательщика на очную встречу для беседы в соответствии с п. 1 ст. 31 НК РФ.

В какой форме приходит требование

ФНС просит предоставить пояснение в требовании, которое формирует на специальном бланке унифицированного формата. Начиная с 2022 года налоговики присылают такие документы в основном в электронном виде через личный кабинет на официальном ресурсе или по э/п. Однако инспекция вправе отправить требование стандартной почтой. При этом налогоплательщик должен известить адресанта о том, что документ получен.

В соответствии с п. 6 ст. 88 НК РФ пояснение к декларации по НДС нужно подавать только в электронном виде по ТКС.

Порядок действий при получении требования

После того, как налогоплательщик получает требования о пояснениях, он должен сверить переданные в налоговую документы с имеющимися у него на руках данными. В первую очередь, при проверке декларации по НДС, анализу подвергаются указанные в ней суммы. Так, стоит проверить их на предмет соответствия суммам по всем входящим и исходящим счетам-фактурам. Далее аналогичным образом исследуют даты, номера счетов-фактур, и прочие реквизиты, например, ИНН, КПП, адреса и т.п.

Если вопросы возникли по декларации УСН или по налогу на прибыль, следует проанализировать все суммы расходов и доходов, которые были приняты для их расчета. Идентично приведенному алгоритму проверяются и все другие виды документов, вызвавшие вопросы у налоговой инспекции.

После того, как ошибка будет найдена, нужно передать в налоговую уточненную отчетность с исправленными данными, но это касается только сумм. Если же ошибка не относится к финансовой части, то «уточненку» сдавать не надо, достаточно предоставить необходимые пояснения.

Внимание: закон не говорит о том, что пояснения должны быть даны именно в письменной форме, то есть. это значит, что они могут быть предоставлены и устно. Однако во избежание дальнейших разногласий, лучше все-таки озаботиться составление письменного ответа.

Как поступить, когда требование налоговой несправедливо

Случается, что налоговая инспекция требует пояснений необоснованно, т.е. в отчетности не было допущено никаких ошибок. В таких ситуациях игнорировать письма от налоговой тоже нельзя. Налогоплательщик должен отправить вежливый ответ, который подтвердит безосновательность требования.

В частности, специалисты рекомендуют писать, что ошибок, противоречий и несоответствий в декларации не обнаружено, а соответственно нет и оснований для подачи «уточненки». При этом причину расхождений надо указать обязательно, объяснив почему это не ошибка. В качестве подтверждающих документов можно предоставить выписки из регистров.

Во избежание каких-либо санкций (в том числе и внезапных налоговых проверок) необходимо своевременно уведомить надзорную службу о том, что в соответствии с информацией предприятия, все предоставленные сведения верны.

В любом случае, при составлении ответа надо помнить, что для налоговой важно даже не столько содержание письма, сколько сам факт ответа на требование.

Как оформить ответ на требование налоговой о предоставлении пояснений

Оформить его можно либо на бумаге, написав «от руки», либо в электронном виде, напечатав на компьютере. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи. К пояснению могут быть приложены какие-либо дополнительные документы – их наличие нужно отразить в содержании ответа, приложив опись вложения.

Что касается сроков ответа, то согласно п. 3 ст. 88 НК РФ, он составляет 5 дней с момента получения требования. Если последний день выпадает на выходной, то ответ надо отправить не позже следующего дня. Иначе ФНС накажет правонарушителя в соответствии со ст. 129.1 НК РФ на сумму от 5 000 до 20 000 рублей.

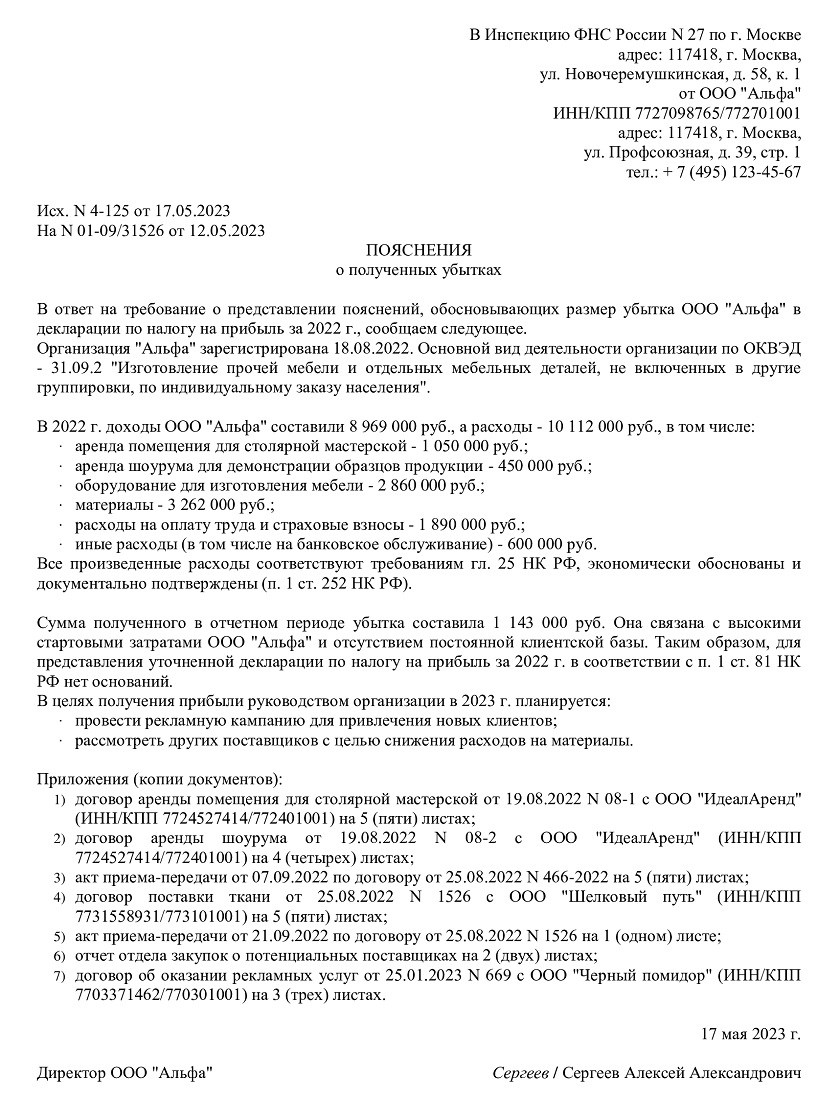

Образец составления ответа на требование налоговой о предоставлении пояснений

Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде. Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг.

Что касается содержания, то оно зависит от того, чего именно требует налоговая. В нашем примере это пояснение о понесенных убытках.

- Вначале слева или справа (не имеет значения) нужно указать адресата, т.е. именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится.

- Далее указывается отправитель письма: пишется название предприятия, его адрес (фактический), а также номер телефона (на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению).

- Далее в ответе следует сослаться на номер требования, дату его составления, а также коротко обозначить суть вопроса.

- После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения. Они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

- После того, как пояснение будет дано, необходимо заверить письмо подписью главного бухгалтера (при необходимости), а также руководителя компании (обязательно).