Счёт-фактура — важнейший документ, который необходим для обеих сторон торговых сделок. Предприниматели, постоянно выставляющие и получающие счета-фактуры, знают, как много зависит от правильного и корректного заполнения этого документа.

Внимание! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсБесплатный доступ к документу- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Скачать пустой бланк счёта-фактуры .xlsСкачать образец заполнения счёта-фактуры .xlsСкачать пустой бланк корректировочного счёта-фактуры .xlsСкачать образец заполнения корректировочного счёта-фактуры .xls

Если вы уже знаете, какие именно элементы входят в счет-фактуру и что изменится в новом году, а также основные правила заполнения, вам будет полезна информация о том, как избежать досадных недоразумений и проблем с налоговыми вычетами.

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям.

Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права. Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

В каких случаях счёт-фактура не нужна

Есть ситуации, когда оформление счета-фактуры не является необходимым, а сделка подтверждается другими документами: счетом на оплату, накладными и др. Можно не озабочиваться счетом-фактурой, если:

- сделка не подлежит обложению НДС (ст. 149, 169 НК РФ);

- предприятие реализует физическим лица товары в розницу за «кэш» (для подобных сделок достаточно бланка строгой отчетности или чека из кассы);

- предприниматели находятся на специальных налоговых режимах (упрощенке, ЕСХН, имеют патент);

- юридическое лицо отдает товар своему сотруднику безвозмездно (на основании письма Министерства финансов РФ от 08 февраля 2016 г. № 03-07-09/6171);

- планируется поставка товаров, и на нее получен аванс (при этом данный товар производят не дольше полугода, либо покупатель не платит НДС, либо для сделки предусмотрена нулевая ставка по данному налогу, например, товар идет на экспорт).

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

- Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:

- название организации;

- адрес;

- ИНН.

- Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

- Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры. Это может быть связано:

- с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

- с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

- с ошибками в ценах;

- неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

- Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

- Неизвестная сумма НДС. Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя.

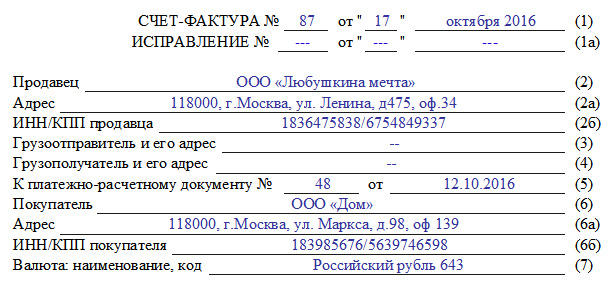

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

- Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

- Затем включается информация о грузоотправителе и грузополучателе.

- Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

- После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

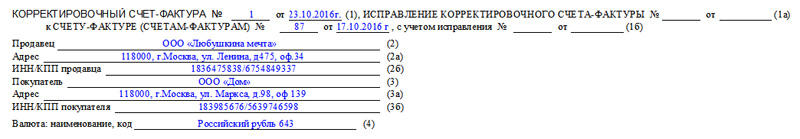

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет–фактура — документ, создаваемый в ситуациях, когда в договоре между сторонами произошли какие-либо перемены в части стоимости или количества поставляемых товаров, производимых услуг или выполняемых работ. Его форма достаточно понятна, но некоторые моменты нуждаются в разъяснениях.

В начале находится стандартная информация:

- номер корректировочного счета-фактуры (который может быть любым, так как поправки могут вноситься не один раз)

- день-месяц-год его заполнения,

- ссылка на первоначальную счет-фактуру (т.е. ту, которую он корректирует)

- реквизиты сторон.

- В завершение в этой части нужно словами вписать валюту и ее цифровой код.

Все данные должны быть аналогичны регистрационным бумагам компаний.

Ниже идет таблица, первый столбик которой касается названия объекта договора (товаров или услуг) строки во втором фиксируют произведенные изменения. В столбики 2 и 2а вписываются единицы измерения (в виде кода по ОКЕИ и словами), затем общий объем продукции или услуг и их цену за единицу измерения. Эти сведения могут быть идентичны первоначальной счету-фактуре или обновленными, в соответствии с новыми условиями договора. Затем идут столбики, касающиеся стоимости: сначала сюда вписываются те значения, которые были в предыдущем счете-фактуре, затем отредактированные значения. После этого в строках «увеличение» или «уменьшение» вносится показатель разницы в форме конкретной цифры. В обобщающую строчку под названием «Всего» ставятся суммированные цифры по всем измененным позициям товаров или услуг.

В заключение документ подписывается ответственными сотрудниками (руководителем фирмы и бухгалтером).