Вернуть государственную пошлину, ранее уплаченную в суд, предприниматель, как и любой гражданин, может на протяжении 3 лет со дня ее уплаты (п. 3 ст. 333.40 НК РФ). Для этого необходимо подать в ФНС соответствующее заявление, приложив все подтверждающие основание возврата документы. Разберемся, в каких случаях можно вернуть уплаченный сбор, а в каких нет и как правильно заполнить бланк налоговой для возврата выплаты.

Внимание! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсБесплатный доступ к документу- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Скачать пустой бланк заявления в налоговую о возврате госпошлины, уплаченной в суд .xlsСкачать образец заявления в налоговую о возврате госпошлины, уплаченной в суд .xls

Когда возвращают государственную пошлину

Рассчитывать на возврат сбора можно в таких случаях:

- Если по ошибке была перечислена сумма в большем объеме, чем нужно.

- Если суд отказался принять обращение (жалобу, исковое заявление и т.д.).

- Если исковое заявление было оставлено без рассмотрения или производство по делу прекратилось.

- Если лицо, которое обратилось в суд и уплатило сбор, не согласилось совершать юридически весомое действие до обращения в арбитраж.

Внимание! Если между судящимися было заключено мировое соглашение до того, как суд принял решение по делу, то госпошлина возвращается в объеме 50% от уплаченной суммы (речь идет о Верховном и арбитражных судах).

Пошлина не возвращается, если ответчик на добровольной основе удовлетворил все требования противоположной стороны в процессе рассмотрения дела или после принятия решения судом.

Прилагаемые бумаги

ФНС не будет возвращать государственную пошлину только на основании одного заявления. Нужно будет приложить к нему следующие документы: определения, решения или справки из судов с указанием основания для возврата данной выплаты, а также копии или оригиналы платежных документов (чеков, квитанций).

Если возврат государственной пошлины осуществляется в полном объеме, то необходимо приложить оригинал платежного документа. Если частично — то заверенную копию. Оригинал в этом случае нужно оставить для дальнейших действий.

Сроки

Подать такое заявление в ФНС предприниматель или компания могут в трехлетний срок с момента уплаты пошлины.

Вернуть госпошлину Налоговая инспекция должна в течение одного месяца со дня подачи заявления, при условии что оно заполнено верно и приложены все необходимые документы.

Заполняем заявление

Форма заявления утверждена Приказом ФНС России от 14.02.2017 №ММВ-7-8/182@. В бланке нужно заполнить 2 листа. Все сведения требуется вносить аккуратно (если они вписываются от руки), каждую буквы или цифру — в отдельную клетку.

Лист 1 (титульный)

На этом листе должны располагаться следующие сведения об организации, желающей вернуть государственную пошлину:

- ИНН и КПП компании.

- Номер заявления. Он обозначает, какой раз налогоплательщик обращается за возвратом сбора в этом году. Если предыдущее заявление было написано с ошибками, то следующее (корректирующее) будет иметь также следующий по порядку номер.

- Код налоговой службы по месту учета ИП или фирмы.

- Название компании без сокращений или ФИО предпринимателя.

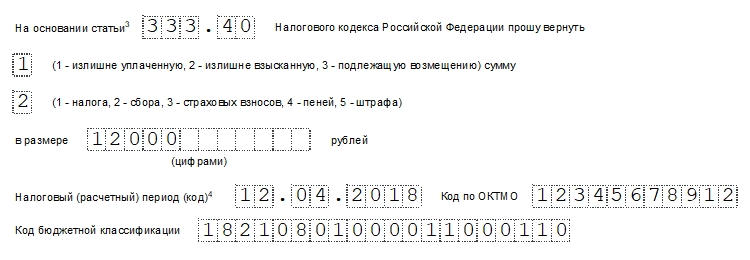

- Статья 333.40 НК РФ. Она регулирует все вопросы, связанные с возвратом или зачетом государственной пошлины.

- Тип переплаты. Вписываем нужную цифру.

- Наименование платежа. Здесь пишем цифру «2», так как пошлина — это сбор.

- Размер возвращаемой суммы.

- Дата уплаты пошлины.

- Код по ОКТМО. Его можно узнать по этой ссылке: https://assistentus.ru/oktmo/.

- КБК госпошлины. Его можно узнать здесь. Предположим, что нам надо вернуть госпошлину, уплаченную в арбитражный суд. Выбираем код 18210801000011000110. Вносим его в заявление без пробелов.

- Количество листов заявления и прилагаемых копий к нему. Число вносится в формате «00Х».

- Подтверждение достоверности указанной информации. В первой клетке отмечают цифрой того, кто подтверждает достоверность сведений. Затем руководитель фирмы вносит свое ФИО, номер телефона, ставит дату и подпись.

Заполнение первого листа заявления на этом закончено.

Лист 2

Сведения на этом листе вносим следующим образом:

- Снова указываем ИНН и КПП компании.

- Далее вносим наименование банка, куда налоговая должна будет перечислять возврат.

- Наименование банковского счета: расчетный.

- Корреспондентский счет.

- БИК.

- Указываем, чей счет, и вносим номер счета.

- Пишем наименование компании.

Заявление готово.

Как и куда подавать заявление

Подавать документ следует в налоговую инспекцию по месту расположения суда, куда обращался истец. Заявление можно передать в налоговую лично или по почте. Письмо должно быть ценным, с описью вложения, с уведомлением в получении.

Если компания оформила доступ в личный кабинет налогоплательщика на сайте ФНС, то отправить заявление можно и с этого аккаунта. При получении письма придет ответ с указанием на факт получения и регистрации принятого заявления.