Термин инкассовое поручение на слуху у многих специалистов бухгалтерских отделов. Однако, что это такое и как им пользоваться знают далеко не все.

Для чего необходимо инкассовое поручение

Роль инкассового поручения проста ─ произвести оплату каких-либо услуг или работ без непосредственного участия плательщика и его предварительного согласия. Однако такая процедура возможна только, если между контрагентами заключен договор, включающий пункт об инкассовой оплате.

Инкассовое поручение ─ это разновидность платежного поручения. Однако разница в том, что первые используют при расчетах инкассо в соответствии с гл. 7 Положения Банка России № 756-П. Суть расчетов заключается в том, что оплата от поставщика «мимо кассы» сразу в банк.

Иначе говоря, благодаря данному документу, банк получателя товара или услуги осуществляет перевод денежных средств в банк исполнителя или производителя, минуя самих участников сделки. Ни заказчик, ни исполнитель могут не предоставлять в банк никаких платежных поручений и прочих документов. Единственное, что происходит: банк плательщика уведомляет своего клиента о переводе денежных средств, а банк получателя – об их зачислении на счет.

Внимание! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсБесплатный доступ к документу- Бланк и образец

- Онлайн просмотр

- Бесплатная загрузка

- Безопасно

ФАЙЛЫ

Скачать пустой бланк инкассового поручения .docСкачать образец заполнения инкассового поручения .doc

В каких случаях востребован данный документ

Сказать о том, что инкассовое поручение имеет широкое распространение, нельзя. Однако в некоторых случаях он встречается довольно часто, например, в практике налоговой инспекции, когда в банк должника по налогам отправляется инкассовое поручение и долги автоматически списываются с его счетов. Такие инкассовые поручения подлежат безусловному исполнению, оспаривать их нельзя.

Аналогичное применение инкассо получили в деятельности коммунальных служб, когда между коммунальщиками и получателем услуги заключен договор с возможностью безакцептных платежей. В этом случае плата из банка получателя услуги в банк коммунальной организации переводится аналогичным путем.

Организации порой тоже заключают между собой подобные договоры, но такая практика не имеет общеприменительного характера, поскольку требует абсолютной доверительности в отношениях между контрагентами, а также их бесспорной платежеспособности.

Что нужно сделать, чтобы «схема» заработала

Если предприятия заинтересованы в том, чтобы платежи между ними происходили без их прямого участия, им нужно:

- Заключить договор, в который требуется внести пункт о расчетах через инкассовое поручение.

- Предоставить этот договор в обслуживающую кредитную организацию.

После заключения и проведения сделки банк продавца перешлет поручение инкассо банку покупателя. Затем банк уведомит покупателя о получении документа на оплату. Если он его подтвердит, то средства будут перечислены, а банк получателя аналогичным образом информирует своего клиента о зачислении денежных средств на счет.

Кому интересна инкассовая форма расчетов

В первую очередь, инкассо выгодна покупателю. Связано это с тем, что за ним всегда остается право перечисления платежа или отказа от него. С другой стороны, это определяет невысокую надежность данных операций. Однако продавец может подстраховаться, если предварительно запасется определенными документами, при отсутствии которых покупатель не сможет завладеть товаром на законных основаниях.

Эта операция производится вкупе с акцептом такого расчета, что подразумевает немедленную отгрузку продукции в рамках договора вне зависимости от того поступили или не поступили за нее средства от покупателя. Покупатель же оплачивает товары при получении полного пакета расчетных документов, который предварительно должен быть проверен продавцом на предмет соответствия ее стоимости, качества и количества условиями, прописанным в договоре.

У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось. Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево.

Правила оформления и составление инкассового поручения

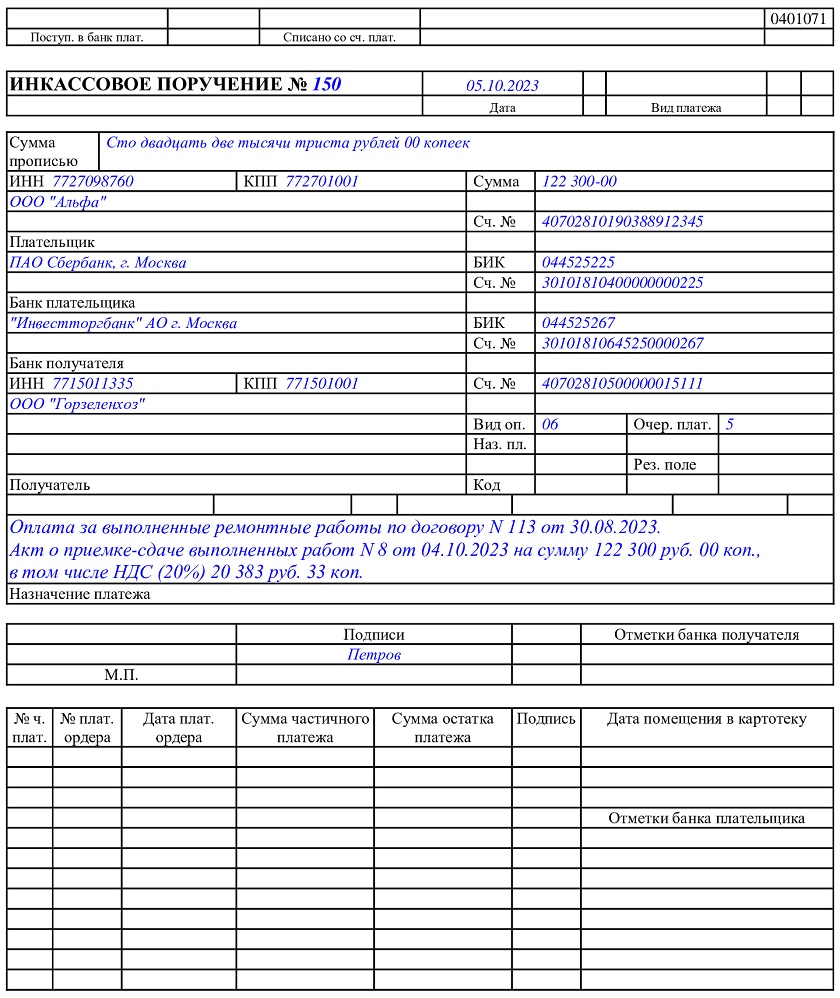

Для инкассового поручения есть специальная форма, унифицированная в Приложении № 4 к Положению Банка России № 762-П. Поэтому заполнять его нужно в соответствии с правилами. Однако рассмотрим содержание бланка согласно перечню:

- название, номер, дата и ОКУД распоряжения ─ 0401071;

- вид платежа;

- сумма прописью и цифрами;

- сведения о плательщике и получателе (название, ИНН, КПП, Ф.И.О. для ИП);

- данные о банке продавца и покупателя (название, БИК) и номера счетов обеих сторон;

- вид операции;

- срок и назначение платежа;

- срок акцепта;

- условия оплаты;

- код выплаты;

- места для печати и подписи.

При необходимости нужно указать очередность платежа в соответствии с кассовым ордером.

Если происходит бесспорное взымание средств со счета плательщика, например, при списывании долгов по налогам и пр. основаниям, то в инкассовом поручении должна быть указана еще и ссылка на норму закона.

Документ составляют в четырех экземплярах:

- первый остается у работников кредитного учреждения и на основании него производится списание средств со счета плательщика;

- второй экземпляр передается в банк-получатель денежных средств. В случаях, когда счета обеих организаций находятся в одном банке, вторая копия инкассового поручения получает статус мемориального ордера при зачислении средств на счет получателя платежа;

- третий экземпляр предназначен для самого владельца счета;

- четвертая копия заверяется сотрудником банка и печатью кредитного учреждения и передается на руки клиенту.

Образец заполнения инкассового поручения

- Вначале пишется номер документа и ставится дата его заполнения.

- Далее указывается вид платежа и сумма (обязательно прописью и цифрами).

- Затем в бланк вписывается информация о плательщике: в нужных ячейках ставятся:

- номера ИНН и КПП;

- полное название предприятия;

- информация о банке плательщика (с указанием его БИК).

- Далее аналогичным образом в бланк инкассового поручения вносятся сведения о получателе платежа и кредитном учреждении, в котором он обслуживается.

- С правой стороны документа вносятся расчетные счета всех указанных в документе организаций, а ниже:

- вид оплаты;

- назначение платежа;

- его очередность (при необходимости).

Затем в документ вносится договор, в соответствии с которым стало возможным использование данного документа в расчетах между предприятиями (номер и дата его составления). А в завершение документ должен быть подписан ответственным сотрудником банка.