В начале у всех предпринимателей появляется вполне логичный вопрос: а если ИП не регистрировать и работать как физическому лицу. Что тогда?

Такая ситуация допустима. Но и все налоги с получаемых доходов вы будете оплачивать как физ. лицо. Также никто не отменял статью “незаконная предпринимательская деятельность”, которая предполагает наказания за систематическое получение дохода без должной регистрации в налоговом органе. Ответственность эта предусмотрена как административным кодексом (КоАП РФ, Статья 14.1), так и уголовным (УК РФ, Статья 171).

Поэтому момент сей рассматривать не будем, а перейдём сразу к процедуре открытия ИП.

для регистрации ИП

Без рекламы и без СМС.

10 минут на всю подготовку.

Защищенный протокол.

Регистрация ИП по городам

Вы можете выбрать город, в котором собираетесь открывать ИП. Там мы собрали все реквизиты и контакты тех органов, которые занимаются регистрацией бизнеса.

- Астрахань

- Балашиха

- Барнаул

- Чебоксары

- Челябинск

- Екатеринбург

- Хабаровск

- Химки

- Иркутск

- Ижевск

- Йошкар-Ола

- Калининград

- Казань

- Кемерово

- Киров

- Краснодар

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные челны

- Нижний Новгород

- Новокузнецк

- Новороссийск

- Омск

- Оренбург

- Пенза

- Пермь

- Подольск

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Севастополь

- Сочи

- Ставрополь

- Таганрог

- Тольятти

- Томск

- Тула

- Тверь

- Тюмень

- Уфа

- Улан-Удэ

- Ульяновск

- Владикавказ

- Владивосток

- Волгоград

- Воронеж

- Якутск

- Ярославль

Шаг 1. Выбираем систему налогообложения

Система налогообложения — крайне важная составляющая работы любого предпринимателя. Именно система налогообложения будет определять сумму средств и периодичность их оплаты в казну государства. Соответственно от этого будет зависеть ваша конечная прибыль, которую будете складывать в карман.

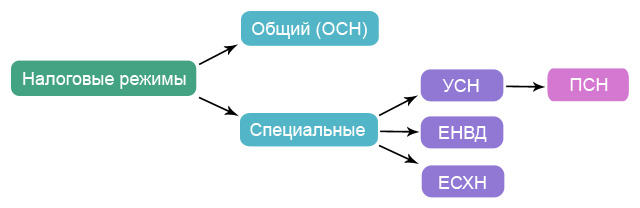

Итак, систем налогообложения существует несколько. Каждое название оформлено ссылкой, нажав на которую можно подробнее ознакомиться с системой.

ОСНО — основная система налогообложения. Одна из самых сложных и запутанных.

УСН — упрощённая система. Одна из самых простых систем, что и следует из её названия.

ПСН — патентная система. Молодая, распространена мало.

ЕСХН — единый сельскохозяйственный налог. Специально разработанная система для тех, кто занят в сельском хозяйстве.

Приведём небольшую таблицу, которая поможет быстро сориентироваться во всех системах налогообложения.

СРАВНИТЕЛЬНАЯ ТАБЛИЦА ПО СИСТЕМАМ НАЛОГООБЛОЖЕНИЯ

| Система | Особенности |

|---|---|

| ОСНО | Налоги и ставки: НДФЛ (13%); налог на имущество физических лиц (ставки устанавливаются органами местной власти); НДС (0%, 10%, 18%). Срок уплаты налога: до 15 июля года, следующего за отчетным (НДФЛ); сроки устанавливаются органами местной власти (налог на имущество физических лиц); не позднее 25 числа месяца, следующего за истекшим налоговым периодом (НДС). Отчетный период: год (НДФЛ); отчетных периодов нет (налог на имущество физических лиц); квартал (НДС). Налоговый период: календарный год (НДФЛ, налог на имущество физических лиц); квартал (НДС). Декларация предоставляется: по итогам года (НДФЛ); не предоставляется (налог на имущество физических лиц); по итогам квартала (НДС). Ограничения в применении: нет. Совместима с: ПСН. |

| УСН | Налоги и ставки: единый налог УСН (6%, если объект налогообложения «Доходы» и 15% если «Доходы минус расходы»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода. Отчетный период: 1-й квартал, полугодие, 9 месяцев. Налоговый период: календарный год. Декларация предоставляется: по итогам года. Ограничения в применении: годовой доход не более 60 млн.руб.; остаточная стоимость ОС не более 100 млн.руб.; численность работников не более 100 человек. Совместима с: ПСН. |

| ЕСХН | Налоги и ставки: единый с/х налог (6%, объект налогообложения «Доходы минус расходы»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода. Отчетный период: полугодие. Налоговый период: календарный год. Декларация предоставляется: по итогам года. Ограничения в применении: годовой доход от сельхоз деятельности должен составлять более 70%. Совместима с: ПСН. |

| ПСН | Налоги и ставки: уплата стоимости патента (6%, объект налогообложения «Потенциально возможный годовой доход»). Срок уплаты налога: зависит от срока действия патента. Отчетный период: нет. Налоговый период: от 1 до 12 месяцев. Декларация предоставляется: нет. Ограничения в применении: годовой доход не более 60 млн.руб.; закрытый перечень видов деятельности; численность работников не более 15 человек. Совместима с: ОСНО, УСН, ЕСХН. |

Если у вас вызывает затруднение выбор налогового режима, можно обратиться за консультацией в местную налоговую инспекцию, они не откажут, ведь вы — их потенциальный будущий клиент.

Шаг 2. Выбираем коды экономической деятельности

После того, как вы разобрались с налоговым режимом, настало время выбора так называемого кода экономической деятельности (он же ОКВЭД).

Читайте подробнее: Подборки кодов ОКВЭД по видам бизнеса и все коды по разделам

Каждому виду деятельности соответствует свой цифровой код. Как правило он состоит из 4, 5 и 6 цифр, разделённых попарно точками.

Классифицировали его государственные службы с целью сбора и упорядочения информации о видах деятельности, которыми занимаются предприниматели.

ВАЖНО! При выборе ОКВЭД, главное, чем следует руководствоваться — вписать столько кодов, сколько вы считаете максимально возможным для себя.

Пример. Вы решили заниматься продажей ювелирных изделий. Но ваш брат Валера кровельщик, не ИП. А это значит потенциально можно использовать ваше ИП для оказания услуг покрытия кровли, но понадобится уже иной код деятельности, отличный от продажи ювелирных украшений, а именно — код для оказания строительных услуг.

Если же получилась такая ситуация, что вы подключили к своему бизнесу деятельность, которую не указывали в начальных документах, можно внести её туда позже с помощью заявления о внесении изменений в ЕГРИП. Не такое сложное мероприятие, но совершенно бесполезное, поскольку всё внести можно изначально.

Таким образом, если есть хоть какая-то небольшая вероятность, что вы займётесь за свою деятельность несколькими видами предпринимательства — нужно найти коды этих видов и вписать их в заявление на регистрацию, о котором пойдёт речь ниже.

Шаг 3. Составляем заявление на регистрацию ИП в налоговом органе

И сразу важная информация:

Заявление на открытие ИП необходимо подавать в ту налоговую инспекцию, которая прикреплена к вашему району. Если вы придёте в любую — вас так или иначе направят “по месту регистрации”.

За составлением заявления можно обратиться к любому юристу или налоговому консультанту. За эту несложную работу, разумеется, с вас возьмут мзду, ориентировочно от 500 до 2000 рублей, в зависимости от наглости сотрудника и региона проживания.

А раз работа несложная, почему бы не сделать её самостоятельно?

Для этого нажимаем на ссылку заявление на открытие ИП, и следуем инструкциям по заполнению.

Вообще, самый простой вариант — это скачать себе образец и чужие данные просто исправить на свои.

Обращаем внимание! Данные в заявлении на регистрацию ИП обязательно должны совпадать с паспортными!

Подписывать заявление будете в присутствии налогового инспектора, поле для подписи на странице 004 оставляйте пустым! Либо подпись должна быть засвидетельствована нотариально (это применяется при дистанционной подаче заявления).

Также следует обратить внимание на то, что вписывать что-то от руки в заполненный на компьютере и распечатанный бланк — нельзя (разумеется, кроме личной подписи, которая ставится при подаче заявления на открытие ИП). Т.е. нельзя один код ОКВЭД указать компьютерным образом, распечатать, и дописать остальные ручкой. Само же заявление может быть заполнено как от руки (чёрной пастой), так и набрано с помощью клавиатуры в соответствующей программе и после распечатано.

Мы на соответствующей странице разместили оба варианта заполнения.

Шаг 4. Необязательный. Сразу переходим на УСН

Дабы не напрягать себя лишний раз потом, сразу же перейдём на самый популярный налоговый режим, который используют большинство мелких предпринимателей. Даже если у вас в будущем есть планы создать холдинг по пошиву шапок-ушанок и выйти со своими акциями на торговую биржу, всё равно начните с упрощёнки. Именно она даст возможность избежать первоначальной бухгалтерской волокиты и платить вместо всех налогов — 6%. Или 15% (доходы минус расходы), если в зачёт возьмёте расходную часть, конечно, в случае, если она велика и может быть подтверждена документально.

Помните, упрощенцы сдают декларацию один раз в год (в срок до 30 апреля).

Однако, всё это справедливо для ИП, не имеющих оформленных работников. При их наличии возникает обязанность отчитываться и за них в том числе.

Итак, чтобы сразу при регистрации ИП перейти на УСН, необходимо заполнить соответствующее заявление по Форме № 26.2-1

Заявление простое и не требует каких-то специфических знаний. Просто следуйте инструкции по заполнению, которая содержится по ссылке, и грамотно составленное заявление о переходе на УСН смело ляжет в пакет документов, которые вы отнесёте на регистрацию ИП.

Шаг 5. Государственная пошлина на открытие ИП

Этот шаг является последним подготовительным перед походом в налоговую. Без квитанции об оплате госпошлины документы на регистрацию у вас не примут.

На данный момент пошлина на регистрацию составляет 800 рублей. В последствии она может быть изменена, разумеется, в сторону увеличения.

Чтобы составить квитанцию, перейдите на страницу госпошлина на открытие ИП. Там подробно изложено, каким образом создать квитанцию, которую после можно отнести в любой банк и произвести платёж по соответствующим реквизитам.

Этот шаг абсолютно несложный, но очень важный и, разумеется, обязательный.

Шаг 6. Сбор документов для регистрации ИП

Итак, прежде, чем идти в государственное учреждение ставить себя на учёт в качестве ИП, положите перед собой все документы и проверьте их:

- Паспорт гражданина РФ.

- Заявление на регистрацию физического лица в качестве индивидуального предпринимателя.

- Квитанция об оплате государственной пошлины.

- Заявление о переходе на УСН (в том случае, если переходите сразу на неё).

- ИНН (Идентификационный номер налогоплательщика).

Также мы советуем сделать ксерокопию каждого документа. Подробно про необходимые бумаги можно почитать в материале документы для открытия ИП.

Шаг 7. Идём в налоговую

Этот шаг в последнее время претерпел кардинальные изменения в плане удобства оказания услуги регистрации государственными органами физлица в качестве ИП.

Да, можно прийти в налоговую по месту фактической регистрации и отстоять очередь (чаще всего — электронную), и подать все документы налоговому инспектору. Какая налоговая инспекция вас обслуживает, можно узнать, перейдя по ссылке.

Но куда проще сделать это всё через МФЦ (многофункциональный центр), коих в последнее время появилось множество практически во всех городах страны.

Делается это следующим образом:

Заходите в любую поисковую систему и набираете запрос “МФЦ Казань” (вместо Казань, разумеется, указываете свой населённый пункт), далее переходите, как правило, на первую ссылку в выдаче.

На сайте ищите тот филиал МФЦ, который располагается ближе к вашему дому. Если не нашли, позвоните по телефону, который указан там же и спросите, в какой МФЦ вам ближе будет обратиться.

Приходите туда в любое время со всем пакетом на регистрацию ИП и берёте соответствующий талон электронной очереди.

Поскольку эти центры созданы не так давно, учтены большинство минусов так называемой “бумажной бюрократии”, и многие люди, уже воспользовавшиеся МФЦ, остались довольны оказанными услугами.

Однако следует заметить, что не все МФЦ могут оказать услугу приёма ваших документов для открытия ИП. Это нужно уточнять в каждом отдельно взятом подобном учреждении. Но таких, к счастью, меньшинство.

Шаг 8. Получаем документы

Спустя 3-5 дней (в случае, если вы подавали заявления непосредственно в налоговую инспекцию), или после истечения 5-8 рабочих дней (в случае подачи в МФЦ), вы приходите за документами, подтверждающими право вести предпринимательскую деятельность.

В перечень документов, которые вам предоставят, входят:

Самый главный документ, дающий право на ведение предпринимательской деятельности — ОГРНИП (Основной Государственный Регистрационный Номер Индивидуального Предпринимателя).

Именно на основании Свидетельства о государственной регистрации составляются и подписываются договора, акты и прочие документы, закрепляющие деловые отношения.

Далее. Если вы писали заявление о переходе на УСН, вам должны выдать Уведомление, подтверждающее применение упрощённой системы налогообложения.

Обязательно выдадут выписку из ЕГРИП, где будут указаны в том числе и коды ОКВЭД, о которых говорилось выше. В эту выписку можно внести любые изменения, но направив соответствующее заявление. О нём тоже была речь.

Уведомление о регистрации в ПФР (Пенсионный фонд России) и ФФОМС (Федеральный фонд обязательного медицинского страхования). Вот конкретно эти документы могут и не выдать, но лучше на руках их иметь, поэтому придётся обратиться в местные территорительные отделения ФОМС и Пенсионного фонда.

Последний документ — свидетельство о присвоении кодов статистики Росстата. Вообще, раз в несколько лет (этот временной промежуток довольно часто меняется, поэтому не пишем конкретные цифры), вам предстоит сдавать отчёт в органы Статистики. Как правило, они сами о вас вспомнят и направят соответствующие бумаги по месту регистрации.

Все эти документы положите в особую папку, каждый — в отдельный файл, чтобы быстро иметь доступ к тому или иному документу.

Подытожим напоследок, сколько будет стоить открыть ИП самостоятельно:

| Статья расхода | Стоимость | Обязательно или нет |

|---|---|---|

| Госпошлина | 800 рублей | обязательно |

| Изготовление печати | 500 — 1 000 рублей | необязательно, но желательно |

| Открытие расчетного счета | 0 – 3 000 рублей | необязательно |

| Услуги нотариуса | 500 – 1 500 рублей | необязательно, если документы подаются лично |

Более подробно обо всех статьях расхода при регистрации ИП читайте на отдельной странице.

И помните! Любые уведомления, письма, запросы, приходящие от государственных органов не стоит игнорировать! Постарайтесь максимально быстро и оперативно на них реагировать.